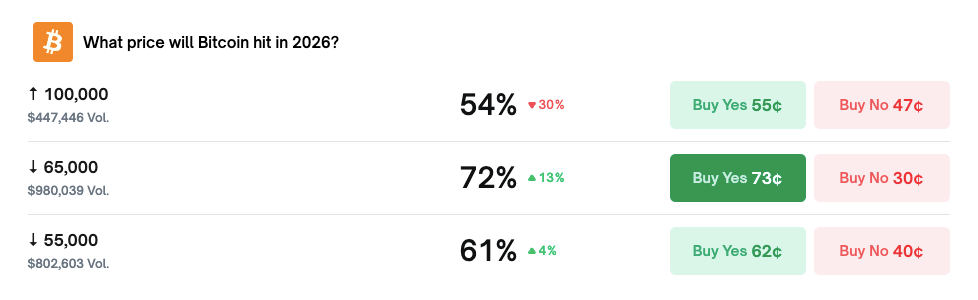

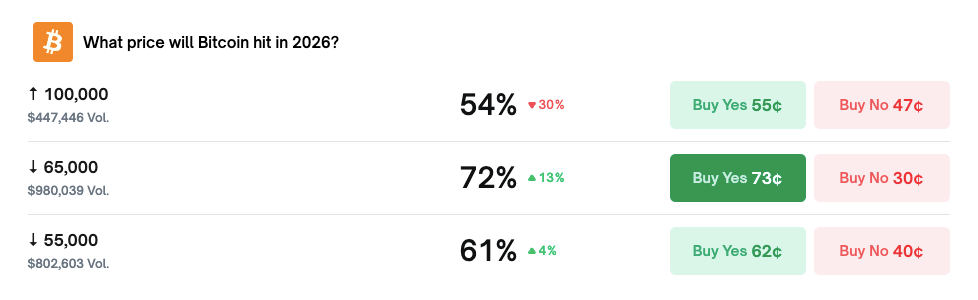

週末的拋售潮讓比特幣價格短暫跌破了 7.5 萬美元的心理關口,市場情緒似乎一夜之間變了天。在預測平台 Polymarket 上,一個引人注目的賭局正在升溫:押注比特幣在 2026 年跌破 6.5 萬美元的機率,已經飆升至 72%,吸引了近百萬美元的賭注。這不僅僅是數字遊戲,它像一面鏡子,折射出當前加密市場深處湧動的暗流——從川普勝選後的狂歡,到如今對「深蹲」的普遍焦慮,轉變之快令人咋舌。

更讓一些老玩家警覺的是,這次下跌讓全球持有比特幣最多的上市公司 Strategy,自 2023 年末以來首次面臨其平均持倉成本被擊穿的考驗。這就像一場耐力賽的領跑者,突然發現自己腳下的跑道開始變得濕滑。

市場情緒為何急轉直下?

表面上看,這是一次價格回檔。但深入觀察,你會發現幾股力量正在扭成一股繩,共同拉扯市場。

首先,是技術面的「破位」訊號。根據一些鏈上分析機構的觀察,比特幣自 2025 年 11 月跌破其 365 日移動平均線以來,實際上已經進入了一個被他們定義為「熊市」的周期。這條長期均線常被視為「牛熊分界線」,一旦失守,往往會引發技術派投資者的系統性減倉。我記得在 2018 年的熊市中,類似的長週期均線失守後,市場經歷了長達數月的陰跌和磨底過程,抄底過早無異於「接飛刀」。

其次,宏觀流動性的「水龍頭」似乎正在擰緊。有宏觀分析師指出,目前的回檔更多源自於美國整體金融環境的流動性緊縮,而非加密貨幣本身出現了什麼致命問題。聯準會的資產負債表變化、國債發行的抽水效應,這些看似遙遠的宏觀因子,其實正透過風險資產的定價邏輯,精準地傳導到比特幣的價格上。當潮水(流動性)退去時,最先露出泳褲的往往是波動性最大的資產。

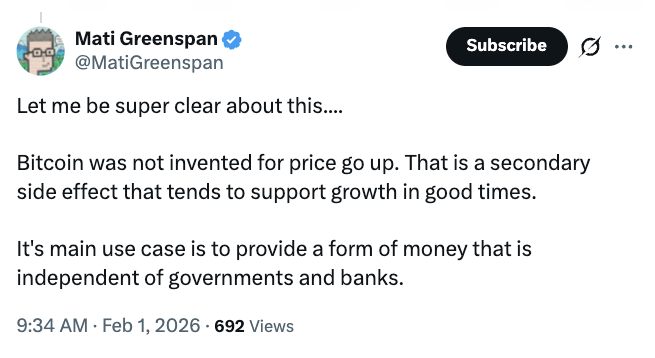

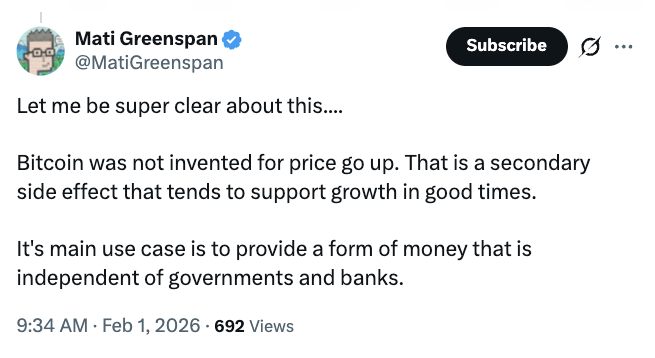

最後,一個有趣的觀點來自產業內部。 Quantum Economics 的執行長 Mati Greenspan 提醒我們,或許我們一直以來都關注錯了重點。他在社群媒體上寫道,比特幣的核心設計目標是成為一種獨立於傳統銀行體系的貨幣,價格升值只是其可能帶來的「副作用」,而非存在的意義。這個觀點像一盆冷水,讓我們思考:當市場只專注於價格漲跌時,是不是已經偏離了它最初的願景?

預測市場的「水晶球」準不準?

Polymarket 上的高機率押注,無疑放大了市場的悲觀預期。除了跌破 6.5 萬美元,押注比特幣跌至 5.5 萬美元的機率也達到了 61% 。同時,仍有 54% 的機率押注其能在年底前重返 10 萬美元大關。這種多空對峙,恰恰說明了市場的巨大分歧。

但這裡有個關鍵問題:預測市場的「機率」等於未來的「事實」嗎?不一定。它更反映的是當下市場參與者,用真金白銀投票出來的集體情緒。這種情緒極具傳染性,可以自我實現,但也可能因為一個突發利好而瞬間逆轉。就像 2020 年 3 月暴跌時,沒人能預測到隨後而來的史詩級牛市。預測市場是觀察情緒的絕佳窗口,但絕不是投資的導航圖。

此外,Polymarket 本身也正面臨一些監管層面的挑戰,例如在內華達州等地因許可問題而受到限制。這提醒我們,這個「情緒晴雨表」本身也處於一個動態變化的環境。

機構觀點打架,散戶該聽誰的?

面對市場的迷茫,大型機構的觀點也出現了有趣的「打架」現象。

一方面,看空情緒瀰漫在預測市場和部分分析師中。另一方面,就在幾個月前,多家頂尖機構也發布過相當樂觀的預測。例如,灰階投資曾預測比特幣可能在 2026 年上半年突破 12.6 萬美元的歷史前高,理由是基於持續的機構採用和監管環境的逐步清晰。渣打銀行和 Bernstein 的分析師也曾給出 2026 年 15 萬美元的目標價,儘管他們後來因 ETF 資金流入放緩而下調了預期。

預測市場的「水晶球」準不準?

Polymarket 上的高機率押注,無疑放大了市場的悲觀預期。除了跌破 6.5 萬美元,押注比特幣跌至 5.5 萬美元的機率也達到了 61% 。同時,仍有 54% 的機率押注其能在年底前重返 10 萬美元大關。這種多空對峙,恰恰說明了市場的巨大分歧。

但這裡有個關鍵問題:預測市場的「機率」等於未來的「事實」嗎?不一定。它更反映的是當下市場參與者,用真金白銀投票出來的集體情緒。這種情緒極具傳染性,可以自我實現,但也可能因為一個突發利好而瞬間逆轉。就像 2020 年 3 月暴跌時,沒人能預測到隨後而來的史詩級牛市。預測市場是觀察情緒的絕佳窗口,但絕不是投資的導航圖。

此外,Polymarket 本身也正面臨一些監管層面的挑戰,例如在內華達州等地因許可問題而受到限制。這提醒我們,這個「情緒晴雨表」本身也處於一個動態變化的環境。

機構觀點打架,散戶該聽誰的?

面對市場的迷茫,大型機構的觀點也出現了有趣的「打架」現象。

一方面,看空情緒瀰漫在預測市場和部分分析師中。另一方面,就在幾個月前,多家頂尖機構也發布過相當樂觀的預測。例如,灰階投資曾預測比特幣可能在 2026 年上半年突破 12.6 萬美元的歷史前高,理由是基於持續的機構採用和監管環境的逐步清晰。渣打銀行和 Bernstein 的分析師也曾給出 2026 年 15 萬美元的目標價,儘管他們後來因 ETF 資金流入放緩而下調了預期。

這種矛盾並不罕見。機構的長期邏輯(如比特幣的稀少性、數位黃金敘事)與短期的市場波動(流動性、情緒、技術面)常常是兩套不同的語言體系。對投資人而言,關鍵在於分辨你聽到的是哪一種聲音。是長達數年的趨勢判斷,還是對接下來幾季風險的警示?

當下,投資人可以關注什麼?

市場噪音很多,我認為可以聚焦在幾個更實質的觀察點,而不是被單純的漲跌機率牽著鼻子走。

這種矛盾並不罕見。機構的長期邏輯(如比特幣的稀少性、數位黃金敘事)與短期的市場波動(流動性、情緒、技術面)常常是兩套不同的語言體系。對投資人而言,關鍵在於分辨你聽到的是哪一種聲音。是長達數年的趨勢判斷,還是對接下來幾季風險的警示?

當下,投資人可以關注什麼?

市場噪音很多,我認為可以聚焦在幾個更實質的觀察點,而不是被單純的漲跌機率牽著鼻子走。

- Strategy 的「成本線」守衛戰:作為市場的「旗幟」,其股價和持倉成本價的關係值得關注。若比特幣持續低於其平均成本,是否會動搖其長期持有策略,或影響其他上市公司跟進的態度?這是一個重要的風向標。

- 宏觀流動性的真實數據:與其猜測,不如關注聯準會的資產負債表、美國財政部一般帳戶(TGA)餘額等真實數據。這些是驅動所有風險資產(包括加密貨幣)的「源動力」。

- 鏈上活動的「質」與「量」:價格下跌時,是長期持有者在恐慌拋售,還是在過度累積?鏈上數據能告訴我們籌碼是分散還是集中。例如,查看長期持有者供應量的變化、交易所流入流出量等指標,往往比看價格圖表更有前瞻性。

- 你自己的投資邏輯是否還在:這是最重要的一點。你當初投資比特幣的理由是什麼?是因為相信其長期作為價值儲存工具的潛力,還是僅僅為了短期投機?如果長期邏輯不變(如全球貨幣超發、主權信用風險等),那麼市場的波動反而是檢驗你信念、提供更好入場機會的時刻。如果只是跟風炒作,那麼任何風吹草動都足以讓你寢食難安。

市場總是在過度樂觀和過度悲觀之間搖擺。當 Polymarket 上 72% 的人押注下跌時,或許正是我們需要保持一絲冷靜和反向思考的時候。畢竟,在加密世界,共識往往很昂貴,而真正的機會常常誕生於共識破裂之處。當然,任何判斷都需結合自身狀況,市場永遠存在不確定性,做好倉位管理與風險控制,是穿越任何週期的必修課。

免責聲明:本頁面資訊可能來自第三方,不代表 Gate 的觀點或意見。頁面顯示的內容僅供參考,不構成任何財務、投資或法律建議。Gate 對資訊的準確性、完整性不作保證,對因使用本資訊而產生的任何損失不承擔責任。虛擬資產投資屬高風險行為,價格波動劇烈,您可能損失全部投資本金。請充分了解相關風險,並根據自身財務狀況和風險承受能力謹慎決策。具體內容詳見

聲明。

相關文章

分析師:比特幣鯨魚趁回調加倉,當前模式與2022年上半年牛市啟動前相似

BlockBeats 消息,2 月 12 日,据 Cointelegraph 报道,Glassnode 分析师表示,比特币鯨魚在回調期間加倉,交易平台 30 日平均流出占比達到 3.2%,與 2022 年上半年牛市啟動前的模式相似。

Gate News bot4分鐘前

Tom Lee:ETH 或已接近底部區間,歷史八次腰斬後均 V 型修復

Bitmine 董事長 Tom Lee 預言以太坊將在近期迎來 V 型反彈,當前已接近底部。儘管價格下跌,但 ETH 質押需求仍強勁,驗證者入場等待時間創歷史新高,質押比例達到 30.3%。

Gate News bot18分鐘前

XRPL RWA 超車 Solana!僅 22 持有者掌控 17.5 億真相揭秘

XRPL 在現實世界資產代幣化(不含穩定幣)價值達約 17.56 億美元,超越 Solana 的 16.82 億美元。數據顯示 XRPL 代表資產價值約 14.5 億美元,過去 30 天暴增 276.75%。然而 XRPL 僅有 22 個 RWA 持有者,Solana 則有 285,007 個。

Market Whisper49分鐘前

LINK 價格在關鍵水平附近停滯,鏈上數據顯示積累信號

LINK 在 $9.20 阻力位與 $8.25 支撐位之間交易,動能停滯,日線圖上的波動性收縮。

高企的質押與下降的網絡費用形成對比,顯示持有者的信心,但短期活動需求較弱。

比特幣主導地位仍然是主要推動因素

CryptoFrontNews49分鐘前

分析:比特幣期貨數據顯示空頭或衝擊6萬美元大關

比特幣價格在70,000美元至72,000美元受阻後下跌,短期空頭佔優。分析顯示,由於流動性缺口,價格可能快速下探至60,500美元,若不能反彈至68,000美元以上,將面臨進一步下行風險。

Gate News bot54分鐘前

彭博分析師:若 ETH 跌至 1500 美元,Tether 市值將超越 ETH

彭博智庫的Mike McGlone表示,如果以太坊跌至1,500美元,Tether市值將超越以太坊。他認為Tether未來可能超越比特幣,目前比特幣市值約為10,000美元。

Gate News bot1小時前