Psicologia de Mercado e Dinâmicas Impulsionadas pela Emoção

Nesta última lição, vamos nos concentrar nos fatores psicológicos — como as emoções, os vieses cognitivos e a mentalidade coletiva dos participantes do mercado influenciam invisivelmente as flutuações de preços e distorcem o julgamento. Nesta lição, você entenderá melhor por que os mercados muitas vezes se comportam de maneira mais irracional do que o raciocínio lógico sugere e desenvolverá a capacidade de resistir a armadilhas emocionais.

Por que a psicologia é tão crucial nos mercados?

Os mercados não são apenas um amontoado de números e gráficos; por trás deles, existem milhares de “pessoas” tomando decisões, com suas emoções, medos, ganância, ansiedade e esperanças influenciando as decisões de compra e venda.

- Quando as emoções da maioria das pessoas convergem (por exemplo, pânico ou euforia), isso geralmente leva a flutuações extremas de preços, muito distantes dos valores fundamentais.

Mesmo quando os indicadores técnicos e os fundamentos apontam em uma direção, se o sentimento do mercado divergir, frequentemente ocorrem “falsos rompimentos”, “reversões” e “quedas acentuadas”.

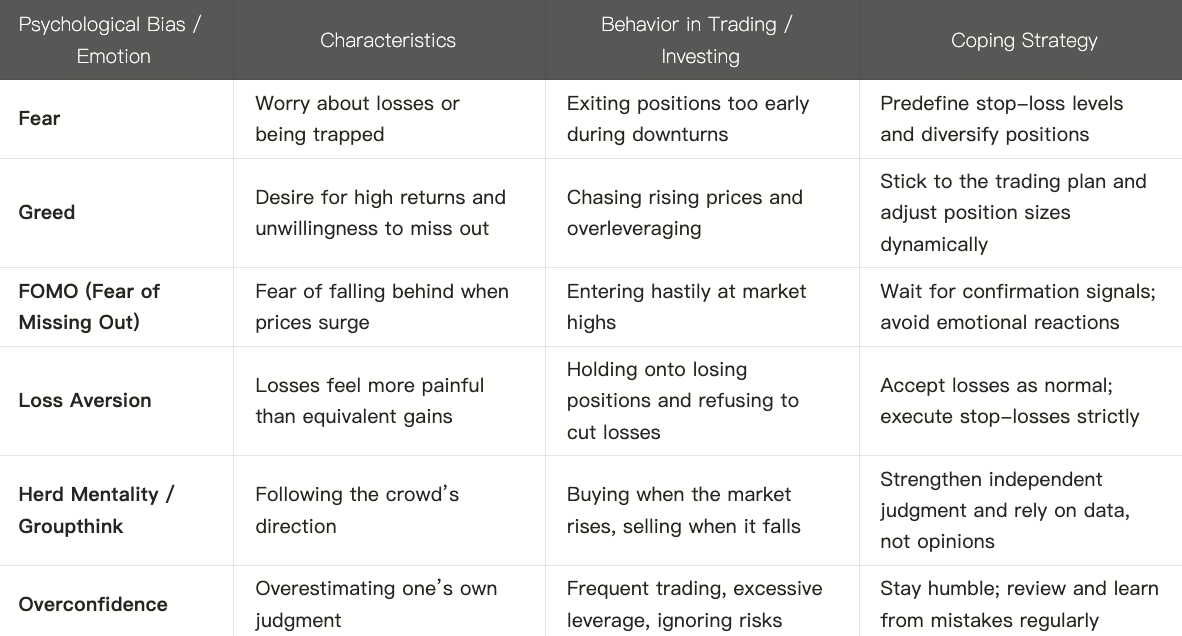

Vieses psicológicos comuns e armadilhas emocionais

Esses vieses psicológicos são muito comuns em negociações reais, especialmente amplificados em mercados de alta volatilidade.

Estágios da Psicologia do Mercado: Como as Emoções Impulsionam as Flutuações Cíclicas

A psicologia do mercado muitas vezes evolui emocionalmente com o ciclo. Pode ser simplificado nas seguintes etapas:

1.Fase de Esperança/Otimismo

O mercado se fortalece, mais participantes entram e a confiança aumenta gradualmente.

1.Fase de Excitação/Ganância

Os retornos aumentam rapidamente, muitos investidores “aproveitam a onda” para entrar em posições e os preços são impulsionados a níveis excessivos.

2.Euforia / Pico

As emoções vão lá em cima, e se acredita amplamente que dessa vez vai ser diferente, e o rally parece infinito. O risco é extremamente alto neste momento.

3.Estado de alerta/ansiedade

A recuperação perde força, surgem dúvidas e a volatilidade aumenta. Os investidores começam a procurar oportunidades para vender ou realizar lucros.

4.Pânico/Negação

A queda se acelera; o medo se espalha e muitos investidores “reduzem as perdas” ou saem completamente do mercado.

5.Desespero / Capitulação

A maioria dos investidores sai com prejuízo, e a confiança do mercado atinge o nível mais baixo possível.

6.Pessimismo / Confusão

A atividade de negociação torna-se morna e o público em geral perde o interesse ou deixa de participar no mercado.

7.Recuperação / Esperança Renovada

Em níveis de preços baixos, investidores perspicazes ou pacientes começam a construir posições, e o mercado se recupera gradualmente.

Esse ciclo emocional se repete tanto em mercados de alta quanto de baixa. Compreender esse processo ajuda você a ficar atento em níveis-chave e a avaliar com precisão os momentos de reversão de tendência.

Como o sentimento do mercado afeta a movimentação dos preços

- Extremos de Preço e Reversões: Quando a maioria das pessoas está em um estado de emoções extremas (euforia ou pânico), isso geralmente é um sinal de reversão de tendência.

- Anomalias de Volume: Oscilações emocionais, sejam elas de alta ou baixa, frequentemente acompanham picos de volume ou contrações rápidas.

- Efeito dos Níveis Psicológicos/Números Redondos: Muitos negociadores definem ordens em números redondos (por exemplo, 1.000, 10.000); esses “níveis psicológicos” frequentemente se tornam zonas de suporte ou resistência.

- Amplificador de Notícias/Opinião Pública: Quando as emoções do grupo estão frágeis, uma notícia ou um tweet pode desencadear oscilações violentas.

- Falsos rompimentos e correções: Alguns negociadores ou fundos podem direcionar intencionalmente os preços para romper certos níveis, acionar ordens de stop loss e, em seguida, recuar, formando uma correção.

Como controlar as influências psicológicas e emocionais na negociação

1.Desenvolva e siga rigorosamente um plano de negociação/investimento.

Inclua regras claras para entrada, saída e stop-loss. Isso permite que você aja com base na lógica em vez da emoção quando a pressão aumentar.

2.Entrar e sair das posições em lotes

Evite decisões precipitadas, do tipo “tudo ou nada”, para reduzir o impacto dos impulsos emocionais em suas operações.

3.Defina mecanismos de stop-loss e take-profit.

Automatize esses processos para minimizar a interferência de emoções subjetivas.

4.Analise regularmente as negociações e registre suas emoções.

Documente seu estado psicológico, suas motivações e quaisquer desvios do seu plano para cada operação. Isso ajuda a melhorar a autoconsciência.

5.Mantenha a racionalidade e a paciência.

Evite a busca por lucros rápidos ou agir por impulso; procure sempre negociar com a mente calma.

6.Desvie a atenção ou pause as negociações

Se você estiver enfrentando perdas consecutivas ou se sentir excessivamente eufórico, afaste-se temporariamente do mercado para se acalmar.

7.Monitore informações macroeconômicas e indicadores de sentimento.

Acompanhe métricas como índices de medo do mercado, pontuações de sentimento da comunidade e tendências da opinião pública como referências para a psicologia do mercado.

Os mercados são impulsionados não apenas pela oferta, demanda e valor intrínseco, mas também são profundamente influenciados pelas emoções dos participantes. Tendências psicológicas comuns, como medo, ganância, FOMO (medo de ficar de fora) e aversão à perda, frequentemente levam a decisões de negociação ruins. O sentimento do mercado flutua em ciclos, manifestando-se em comportamentos de preços como volatilidade extrema, falsos rompimentos e reações a níveis psicológicos. Portanto, os investidores precisam desenvolver mecanismos e estratégias mentais para controlar as influências emocionais, melhorando, em última análise, a estabilidade de seu desempenho nas negociações.