Gate Research : l’AUM des Tokenized Stocks franchit le seuil du milliard de dollars | Nike se désengage de ses actifs dans le secteur NFT

Résumé

- BTC et ETH restent en phase de consolidation, sans tendance confirmée ; la préférence des capitaux s’oriente vers des actifs à faible volatilité et à narration moyen-long terme.

- Les dépôts nets sur le marché Aave Horizon RWA dépassent 600 millions de dollars, avec un afflux continu de capitaux institutionnels.

- Les actifs d’actions tokenisées sous gestion franchissent le seuil du milliard de dollars, les titres on-chain connaissant une forte expansion.

- Nike a cédé RTFKT, marquant une liquidation progressive de son activité Web3.

- Polymarket a lancé des marchés de prédiction immobilière, accélérant la couverture des variables économiques réelles.

- CONX, APT et STRK débloqueront respectivement environ 25,23 millions, 21,26 millions et 11,10 millions de dollars de tokens au cours des 7 prochains jours.

Vue d’ensemble du marché

Commentaire de marché

- Mise à jour BTC — Après une brève hausse suivie d’un repli sur le graphique horaire, BTC entre en phase de consolidation, trouvant un support autour de 91 000 dollars. À court terme, il tente un rebond vers les niveaux MA5 et MA10, mais reste sous la MA30, ce qui traduit une structure de reprise faible. Le MACD demeure sous l’axe zéro, avec des barres vertes qui se réduisent, indiquant un ralentissement de la dynamique baissière. Il s’agit d’un rebond technique à court terme, un retournement de tendance restant à confirmer.

- Mise à jour ETH — Le repli d’ETH reste limité ; après stabilisation autour de 3 150 dollars, l’actif rebondit lentement. Le prix se rapproche des moyennes mobiles de court terme, mais la résistance de la MA30 subsiste. Le MACD demeure en zone faible, les barres de momentum s’améliorant légèrement. À court terme, ETH affiche un schéma de consolidation et de reprise, avec une structure légèrement plus solide que BTC. La confirmation de direction dépend toutefois encore du volume d’échange.

- Altcoins — Sur la semaine, les capitaux continuent d’affluer vers les secteurs de couche inférieure et généralistes, Layer 2, Rollup, DAG et Storage affichant des hausses de 13 % à 17 %. Dans ce contexte de consolidation des actifs majeurs, le marché privilégie les actifs d’infrastructure avec narration long terme et scénarios d’application concrets.

- Stablecoins — La capitalisation totale du marché des stablecoins atteint 308,1 milliards de dollars, en hausse de 426 millions sur la semaine (+0,14 %).

- Frais de gas — Les frais de gas sur Ethereum sont restés sous 1 Gwei sur la semaine, avec un pic horaire à 1,90 Gwei. Au 8 janvier, la moyenne journalière s’établissait à 0,052 Gwei.

Tokens en tendance

Sur les 24 dernières heures, le marché crypto poursuit sa correction, l’aversion au risque restant dominante. L’indice de peur baisse à 28, en légère reprise par rapport aux précédents plus bas, mais restant en zone « Fear », signe d’une confiance investisseur absente. Structurellement, BTC et ETH reculent d’environ 1,1 % et 2,2 %, continuant de peser sur l’indice. Les principaux actifs tels que XRP et SOL enregistrent des baisses de 1 % à 3 %. La divergence sectorielle reste limitée, la plupart des actifs s’affaiblissant ensemble, ce qui traduit un marché dominé par le deleveraging et l’attentisme.

ZKP zkPass (+59,74 %, capitalisation 39,86 millions $)

Selon Gate, le token ZKP est à 0,1885 dollar, en hausse de 59,74 % sur 24 heures. zkPass est un protocole de confidentialité et de vérification d’identité basé sur les Zero-Knowledge Proofs (ZKP), visant à permettre la preuve d’identité et de comportement « vérifiable sans divulgation » sans exposer les données originales de l’utilisateur.

Cette hausse est portée par la dynamique narrative et événementielle. Plusieurs créateurs Twitch ont subi des manipulations de comptes et de revenus malgré la 2FA, remettant en cause le modèle « login comme point final ». L’équipe et la communauté zkPass ont saisi l’occasion pour valoriser leur philosophie « la confiance ne s’arrête pas au login », intensifiant la discussion publique. De plus, le token natif ZKP entre en circulation, et l’engagement du projet sur ZK identity, zkTLS et proxy généraliste en fait un actif représentatif de la filière ZK privacy & identity. Avec un sentiment amplifié et une offre limitée, le token a connu une forte hausse à court terme.

ELF aelf (+49,25 %, capitalisation 102 millions $)

Selon Gate, le token ELF est à 0,14374 dollar, en progression de 49,25 % sur 24 heures. aelf est une blockchain publique modulaire haute performance, initialement axée DeFi et multichain, qui oriente désormais son récit vers la DeSci et l’infrastructure cross-chain. Grâce à une architecture mainchain + sidechain, aelf améliore l’exécution et l’isolation des ressources, et a lancé TomorrowDAO pour la gestion du financement de la recherche, la gouvernance et la transparence des données, consolidant ainsi sa position long terme comme « protocole de base généraliste ».

La hausse d’ELF s’explique par des mouvements de capitaux et des annonces narratives. aelf a officialisé l’allocation de 5 millions d’ELF à eBridge pour la liquidité cross-chain, renforçant les attentes sur l’interopérabilité avec Ethereum et la confiance du marché dans l’utilité cross-chain. Par ailleurs, le projet renforce sa narration DeSci, se positionnant comme la « couche structurelle de la science décentralisée », ce qui attire l’attention dans un marché favorable à l’infrastructure et aux narrations d’application moyen-long terme.

GUN Gunz (+41,21 %, capitalisation 13,83 millions $)

Selon Gate, le token GUN est à 0,021974 dollar, en hausse de 41,21 % sur 24 heures. Gunz est le token de l’écosystème gaming de Gunzilla Games, soutenant l’économie on-chain de son jeu phare, Off The Grid. Le projet se positionne à l’intersection du AAA shooting game et des mécanismes d’actifs Web3, visant à renforcer l’engagement et la durée de vie des contenus via des objets tokenisés, un règlement on-chain et des règles programmables, tout en préservant la qualité de jeu et en introduisant un modèle économique on-chain durable.

La hausse du GUN est portée par des mises à jour de contenu et une exposition accrue. Off The Grid a lancé une mise à jour majeure Ranked Protocol en décembre, intégrant mode classé, serveurs personnalisés et refontes système, ce qui a accru l’activité des joueurs et la dynamique communautaire. Le projet a également bénéficié d’une couverture par des médias gaming grand public tels que Game Informer, renforçant son positionnement « jeu mainstream » et élargissant son audience hors crypto.

Données phares

Dépôts nets sur le marché Horizon RWA d’Aave : plus de 600 millions de dollars, afflux continu de capitaux institutionnels

Les dépôts nets sur le marché Horizon RWA d’Aave dépassent 600 millions de dollars, signe d’un intérêt croissant pour la catégorie Real World Asset (RWA). Cette croissance n’est pas conjoncturelle, mais résulte d’une accumulation régulière portée par une participation institutionnelle accrue et un cadre de conformité qui se clarifie. Elle traduit la confiance croissante du marché dans la stabilité des rendements et la gestion des risques liés aux produits RWA on-chain.

Structurellement, l’expansion sur Horizon RWA montre que la DeFi évolue au-delà des actifs très volatils et fortement échangés, vers des scénarios financiers ancrés dans le crédit, les flux de trésorerie et les actifs réels. Cette tendance réduit la sensibilité de la DeFi aux cycles de marché sur la performance, tout en renforçant la position stratégique d’Aave en tant qu’infrastructure DeFi de niveau institutionnel, préparant la voie à la tokenisation d’actifs conforme et à une adoption à grande échelle.

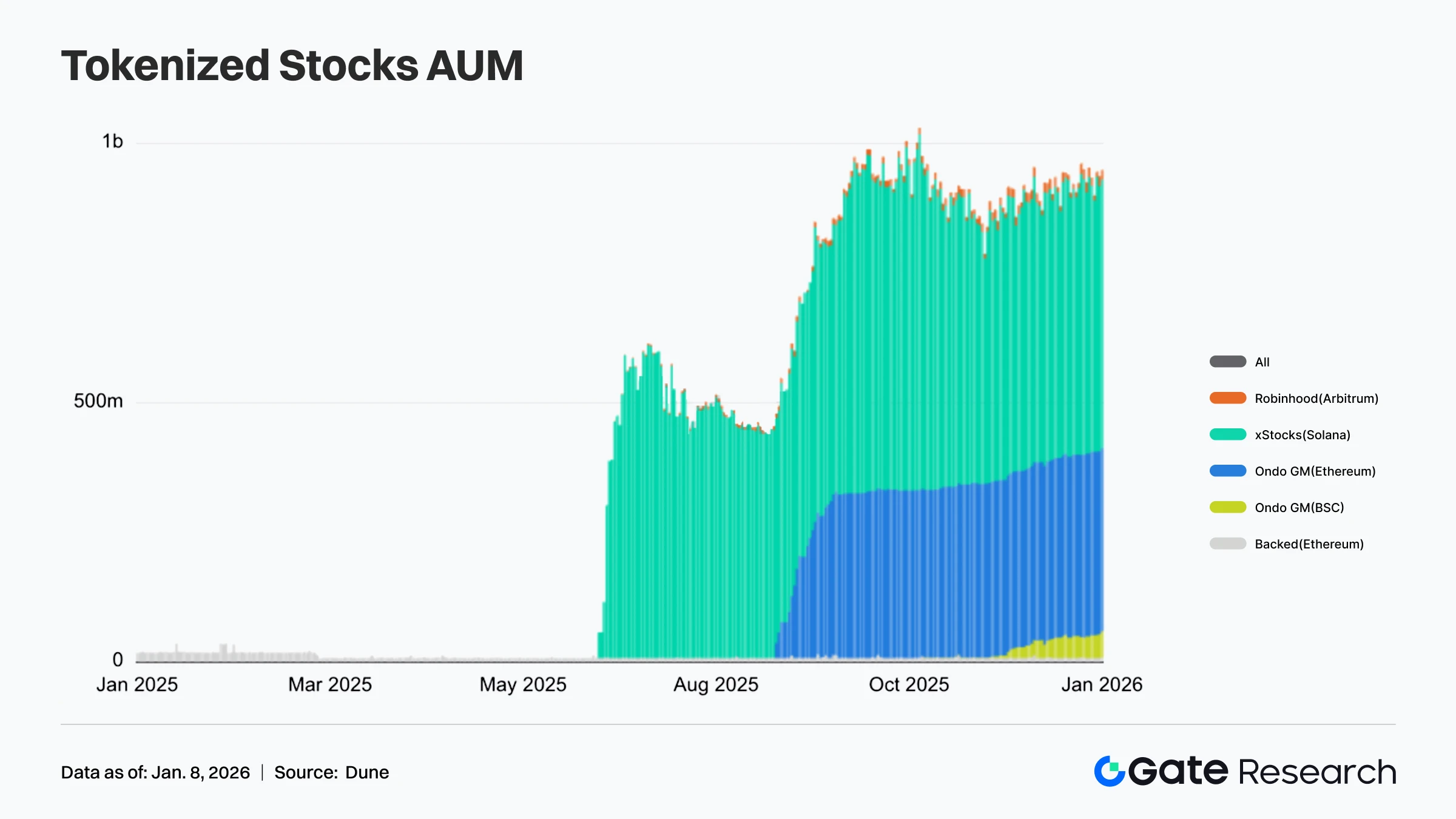

Les actifs d’actions tokenisées sous gestion dépassent 1 milliard de dollars, les titres on-chain accélèrent leur expansion

Selon Dune, la valeur totale des actifs sous gestion (AUM) pour les actions tokenisées dépasse 1 milliard de dollars, marquant le début d’une phase de développement à grande échelle pour les titres on-chain. Cette croissance n’est pas linéaire, mais s’accélère nettement au second semestre, reflet d’une adoption accrue des produits d’actions on-chain. L’allocation de capitaux évolue d’une expérimentation vers un investissement plus soutenu et conséquent.

Structurellement, l’expansion de l’AUM est portée par les principales plateformes d’émission et de trading. Une stratification claire émerge entre les blockchains et modèles d’émission : certaines plateformes dominent par la liquidité et la conformité, d’autres répondent à la demande longue traîne par des coûts réduits ou des avantages cross-chain. Ce mouvement montre que les actions tokenisées passent du « proof-of-concept » à la « compétition produit ». La croissance future dépendra de la viabilité réglementaire, de la transparence de la conservation des actifs sous-jacents et de la capacité de la liquidité secondaire à répondre aux exigences institutionnelles.

Barclays réalise son premier investissement dans l’infrastructure stablecoin, signalant l’entrée de la banque traditionnelle

Le groupe Barclays, qui gère 2 200 milliards de dollars d’actifs, réalise son premier investissement dans le secteur stablecoin via le projet d’infrastructure Ubyx. Ce mouvement traduit un passage des grandes banques de l’observation prudente à l’engagement actif. Les stablecoins ne sont plus vus comme de simples outils de paiement crypto, mais intègrent les cadres stratégiques long terme des institutions financières classiques.

Stratégiquement, il s’agit d’un « pari sur l’infrastructure » plus que sur un modèle d’émission unique. Ubyx cible la compensation, le règlement et l’intégration système institutionnels pour les stablecoins, répondant aux exigences de conformité, de contrôle des risques et de scalabilité des banques. Ce développement illustre le passage des stablecoins d’innovation périphérique à couche clé du système financier. Ils pourraient ainsi jouer un rôle structurel croissant dans les paiements transfrontaliers, la gestion de trésorerie d’entreprise et les réseaux de règlement on-chain.

Focus de la semaine

Le rêve Web3 brisé : Nike cède discrètement RTFKT

Nike a finalisé la vente de sa filiale digitale RTFKT, la transaction prenant effet le 16 décembre 2025, bien que révélée récemment par les médias. L’acquéreur et les modalités restent confidentiels. RTFKT avait été acquis au sommet du marché NFT en 2021, axé sur les baskets virtuelles, objets de collection numériques et création NFT, suscitant l’engouement dans la mode blockchain et le métavers. Dès fin 2024, Nike a entamé un retrait progressif, suspendant la production NFT, mettant fin à ses services Web3, puis fermant RTFKT en janvier 2025.

Cette cession traduit le repositionnement stratégique sous la direction d’Elliott Hill, Nike s’écartant des stratégies digitales agressives de l’ère Donahoe pour se recentrer sur le sport et la distribution en gros. Le ralentissement du marché NFT a également accéléré cette sortie.

Polymarket s’associe à Parcl pour lancer la prédiction immobilière

Polymarket s’allie à la plateforme immobilière Parcl (Solana) pour lancer un marché de prédiction immobilière fondé sur l’indice Parcl. C’est la première intégration profonde de données immobilières résidentielles en temps réel dans un système de trading on-chain. Polymarket gère la cotation, l’opération et l’interface de trading, Parcl fournissant un indice quotidien des prix immobiliers basé sur l’agrégation de données publiques, évaluations fiscales et listings, servant de référence de règlement objective et transparente.

Les premiers marchés cibleront des villes majeures à forte liquidité comme New York, San Francisco, Miami et Austin. Les utilisateurs pourront parier sur la hausse/baisse de l’indice sur un mois, un trimestre ou un an, ou sur le franchissement de seuils. Chaque marché est relié à une page de résolution Parcl dédiée, affichant la valeur de règlement, l’historique et la méthodologie, garantissant un processus transparent, vérifiable et sans litige.

Bilan officiel Solana 2025 : revenus, actifs et transactions

Solana publie son rapport 2025, année marquée par les « revenus, actifs et transactions ». Le chiffre d’affaires total des applications de l’écosystème atteint 2,39 milliards de dollars (+46 % sur un an, record). Sept applications génèrent plus de 100 millions de dollars, dont Pump.fun, Meteora, Raydium et Jupiter. Sur le réseau, la Real Economic Value (REV) atteint 1,4 milliard de dollars, avec 3,2 millions de portefeuilles actifs quotidiens (+50 %), des frais moyens à 0,017 dollar et 33 milliards de transactions hors vote, soulignant l’optimisation du throughput et du coût.

Côté actifs, la réserve de stablecoins double sur un an à 14,8 milliards de dollars. Le volume de transfert de stablecoins atteint 11 700 milliards de dollars (+7x en deux ans). L’année voit aussi l’arrivée des premiers actifs d’actions on-chain. Le volume DEX grimpe à 1 500 milliards de dollars (+57 %), SOL représentant 42 % des paires. Raydium et Orca dépassent 100 milliards de volume, les agrégateurs DEX traitent 922 milliards.

Récapitulatif hebdomadaire des financements

Selon RootData, entre le 2 et le 8 janvier 2026, neuf projets crypto ou connexes annoncent une levée ou une acquisition, couvrant IA, RWA, BTCFi et infrastructure. Aperçu des principaux financements :

Tres.finance

Le 7 janvier, Tres Finance est racheté par Fireblocks pour 130 millions de dollars.

Tres Finance est une plateforme de gestion financière et de comptabilité entreprise dédiée à l’écosystème Web3. Elle cible entreprises, institutions, protocoles et DAO gérant crypto-actifs, DeFi et staking. La plateforme permet la comptabilité automatisée, la gestion de trésorerie, le reporting conformité et l’audit.

Sa suite d’outils IA permet la conformité financière complète pour les opérations sur actifs numériques : agrégation/nettoyage de données on-chain de plus de 220 blockchains, exchanges, dépositaires et protocoles DeFi, transformation en données financières structurées. Elle prend en charge catégorisation des transactions, calcul du prix de revient, valorisation temps réel, réévaluation, gestion de la dépréciation et réconciliation multi-sources, produisant écritures comptables et pistes d’audit conformes aux normes GAAP et IFRS.

Babylon

Le 7 janvier, Babylon boucle un tour de financement de 15 millions de dollars mené par a16z.

Babylon Protocol est la première infrastructure décentralisée permettant le staking natif de BTC. Il permet aux détenteurs de verrouiller leurs BTC sur la chaîne Bitcoin via des outputs Taproot à durée déterminée et de les déléguer à des Finality Providers sécurisant des chaînes PoS. Les utilisateurs reçoivent en contrepartie des récompenses (tokens BABY), tout en gardant la pleine garde et la possibilité de débloquer efficacement leurs BTC.

HabitTrade

Le 6 janvier, HabitTrade finalise une levée de près de 10 millions de dollars menée par Newborn Town.

HabitTrade est une plateforme de trading multi-actifs conforme, permettant d’investir en un clic dans des actifs mondiaux (actions, options, ETF, crypto) sur plusieurs régions, via stablecoins ou crypto. Grâce à l’infrastructure open source Stove Protocol, la plateforme offre une représentation tokenisée 1:1 des actions réelles on-chain, ainsi que règlement, conservation, accès API et services institutionnels, assurant le lien entre TradFi et Web3.

À surveiller la semaine prochaine

Déblocages de tokens

Selon Tokenomist, plusieurs déblocages majeurs de tokens sont attendus au cours des 7 prochains jours (9–15 janvier 2026). Les trois principaux :

- CONX débloquera environ 25,23 millions de dollars de tokens, soit 82,4 % de son offre en circulation.

- APT débloquera environ 21,26 millions de dollars de tokens, soit 1,5 % de son offre en circulation.

- STRK débloquera environ 11,10 millions de dollars de tokens, soit 2,5 % de son offre en circulation.

Références :

- Gate, https://www.gate.com/trade/BTC_USDT

- Farside Investors, https://farside.co.uk/btc/

- Gate, https://www.gate.com/trade/ETH_USDT

- Gate, https://www.gate.com/crypto-market-data

- CoinGecko, https://www.coingecko.com/en/cryptocurrency-heatmap

- CoinGecko, https://www.coingecko.com/en/categories

- DefiLlama, https://defillama.com/stablecoins

- Etherscan, https://etherscan.io/gastracker

- Rootdata, https://www.rootdata.com/Fundraising

- Tokenomist, https://tokenomist.ai/

- X, https://x.com/Cointelegraph/status/2008947006626992400?s=20

- Dune, https://dune.com/gateresearch/stocks

- X, https://x.com/Cointelegraph/status/2008856277380698308?s=20

- X, https://x.com/solana/status/2008536556475478349?s=20

Gate Research est une plateforme de recherche blockchain et crypto-monnaies offrant analyses techniques, perspectives de marché, études sectorielles, prévisions de tendances et analyses macroéconomiques approfondies.

Avertissement

L’investissement sur les marchés crypto comporte un risque élevé. Il est recommandé aux utilisateurs d’effectuer leurs propres recherches et de bien comprendre la nature des actifs et produits avant toute décision d’investissement. Gate décline toute responsabilité en cas de pertes ou dommages liés à de telles décisions.

Articles Connexes

Guide de prévention des arnaques Airdrop

Comment faire votre propre recherche (DYOR)?

Comment miser sur l'ETH?

Qu'entend-on par analyse fondamentale ?

Qu’est-ce que l’analyse technique ?