分享幣圈內容,享內容挖礦收益

placeholder

暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Bitcoin

Bitcoin

創建人@shamim11s

認購進度

0.00%

市值:

$0

創建我的代幣

#JapanBondMarketSell-Off — 一個具有全球影響的沉默宏觀轉變

近期日本政府債券收益率的飆升,悄然成為2026年初最重要但被低估的宏觀發展之一。長期到期債券,尤其是30年和40年期的債券,在短時間內上升了超過25個基點——這一動作表面上看似技術性,但卻蘊含著對全球金融體系深遠的影響。

數十年來,日本一直是世界上最穩定的金融支柱之一。其超低收益率環境塑造了全球資本行為,鼓勵投資者尋求海外回報。日本債券有效設定了全球風險定價的“底線”,推動流動性流入美國國債、全球股市、新興市場,甚至包括加密貨幣等替代資產。

這一結構如今正受到質疑。政策制定者傳達的信號顯示財政約束放鬆和政府支出增加,讓人懷疑日本長期以來的收益率壓制模式是否正在逐步結束。市場開始考慮,是否人工限制日本收益率的時代正逐漸走向終點——不是通過突如其來的政策變動,而是逐步正常化。

如果收益率持續上升,全球資金成本可能會逐步增加。即使是長期債券的微小調整,也能在槓桿市場產生連鎖反應。在這樣的環境中,風險偏好不會立即崩潰,但會變得謹慎。資本變得挑剔,波動性增加,信心驅動的資產對宏觀消息的敏感度也會提高。

歷史上,收益率重新定價階段很少會立即引發崩盤。相反,它們會帶來猶豫和輪動。投資者調整配置、縮短持有期限,並要求更明確的風險溢價。在這些時期,流動性悄然收緊,經常揭示出哪些市場最依賴廉價的全球資金。

日本在全球

查看原文近期日本政府債券收益率的飆升,悄然成為2026年初最重要但被低估的宏觀發展之一。長期到期債券,尤其是30年和40年期的債券,在短時間內上升了超過25個基點——這一動作表面上看似技術性,但卻蘊含著對全球金融體系深遠的影響。

數十年來,日本一直是世界上最穩定的金融支柱之一。其超低收益率環境塑造了全球資本行為,鼓勵投資者尋求海外回報。日本債券有效設定了全球風險定價的“底線”,推動流動性流入美國國債、全球股市、新興市場,甚至包括加密貨幣等替代資產。

這一結構如今正受到質疑。政策制定者傳達的信號顯示財政約束放鬆和政府支出增加,讓人懷疑日本長期以來的收益率壓制模式是否正在逐步結束。市場開始考慮,是否人工限制日本收益率的時代正逐漸走向終點——不是通過突如其來的政策變動,而是逐步正常化。

如果收益率持續上升,全球資金成本可能會逐步增加。即使是長期債券的微小調整,也能在槓桿市場產生連鎖反應。在這樣的環境中,風險偏好不會立即崩潰,但會變得謹慎。資本變得挑剔,波動性增加,信心驅動的資產對宏觀消息的敏感度也會提高。

歷史上,收益率重新定價階段很少會立即引發崩盤。相反,它們會帶來猶豫和輪動。投資者調整配置、縮短持有期限,並要求更明確的風險溢價。在這些時期,流動性悄然收緊,經常揭示出哪些市場最依賴廉價的全球資金。

日本在全球

- 讚賞

- 2

- 1

- 轉發

- 分享

楚老魔 :

:

🌱 “成長心態已激活!從這些貼文中學到了很多。”金銀已完成,是時候追逐銅了

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

【$ETH 信號】看多 健康回調吸籌

$ETH 在放量推升後正進行健康回調,價格下跌伴隨持倉量高企,暗示空頭擠壓而非主力出貨,這是典型的牛市冷卻。

🎯方向:做多

🎯入場:2890 - 2915

🛑止損:2845 (剛性止損)

🚀目標1:2980

🚀目標2:3050

$ETH 價格在關鍵突破區上方盤整,下跌量能萎縮,顯示賣壓枯竭。高持倉量下的價格回調是健康的多頭頭寸重置,為下一輪推高蓄力。LTF上買盤在2900附近持續吸收,只要2840-2850支撐區守住,向上路徑清晰。

在這裡交易 👇 $ETH

---

關注我:獲取更多加密市場實時分析與洞察!

#Gate广场创作者新春激励 #内容挖矿焕新公测开启 #黄金白银再创新高 #特朗普取消对欧关税威胁

$ETH 在放量推升後正進行健康回調,價格下跌伴隨持倉量高企,暗示空頭擠壓而非主力出貨,這是典型的牛市冷卻。

🎯方向:做多

🎯入場:2890 - 2915

🛑止損:2845 (剛性止損)

🚀目標1:2980

🚀目標2:3050

$ETH 價格在關鍵突破區上方盤整,下跌量能萎縮,顯示賣壓枯竭。高持倉量下的價格回調是健康的多頭頭寸重置,為下一輪推高蓄力。LTF上買盤在2900附近持續吸收,只要2840-2850支撐區守住,向上路徑清晰。

在這裡交易 👇 $ETH

---

關注我:獲取更多加密市場實時分析與洞察!

#Gate广场创作者新春激励 #内容挖矿焕新公测开启 #黄金白银再创新高 #特朗普取消对欧关税威胁

ETH-0.59%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

大家早安,快速提醒 🧠:擁有流動性的最大好處是你可以坐享其成,並利用最佳的機會,而不是向不認識你的人炫耀。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這五個人同時喊一個幣,能漲多少倍?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

訂閱者請求 🎯$Q 看起來很棒。看起來準備好迎接新高點了。你怎麼看?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

大爆涨,不敢想象

大爆涨,不敢想象

創建人@中文Meme全球推广大使

上市進度

0.00%

市值:

$3382.75

創建我的代幣

暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!暴漲!!!

查看原文

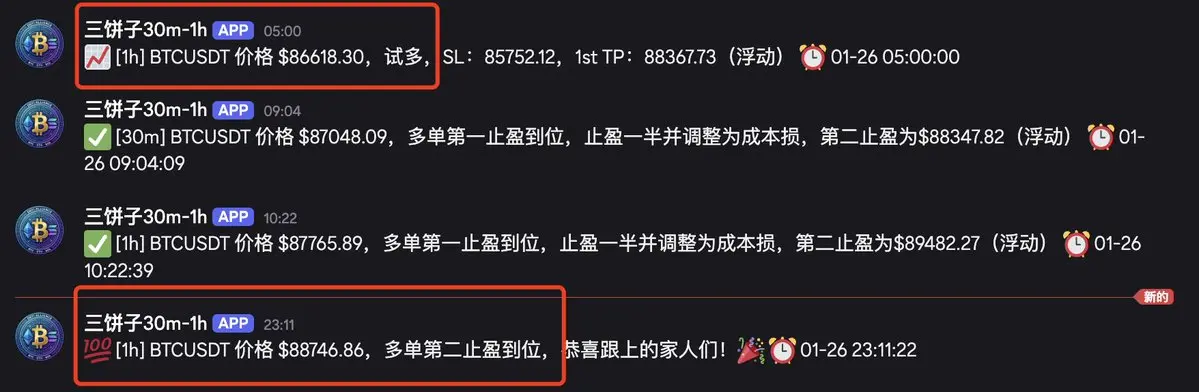

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 2

- 1

- 轉發

- 分享

GateUser-c845622b :

:

緊緊握住 💪在每次高峰收集狗狗幣😃

查看原文

市值:$3372.41持有人數:1

0.00%

- 讚賞

- 1

- 1

- 轉發

- 分享

Escaperwin :

:

緊緊握住 💪金子是第一,銀子是第二,銅子是第三 💡

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

快來看看Gate,加入我一起參加最熱鬧的活動!https://www.gate.com/campaigns/3922?ref=VLFCVA8MAQ&ref_type=132&utm_cmp=HJDbjqnD

查看原文

- 讚賞

- 5

- 4

- 轉發

- 分享

Ryakpanda :

:

2026衝衝衝 👊查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多1.43萬 熱度

9.4萬 熱度

6.68萬 熱度

1.78萬 熱度

3.8萬 熱度

熱門 Gate Fun

查看更多- 市值:$3358.62持有人數:10.00%

- 市值:$3798.52持有人數:22.21%

- 市值:$3599.31持有人數:161.36%

- 市值:$3365.51持有人數:10.00%

- 市值:$3747.6持有人數:21.87%

最新消息

查看更多置頂

Gate 廣場 “內容挖礦” 焕新季公測正式開啟!🚀

立即報名:https://www.gate.com/questionnaire/7358

主要亮點:

🔹 發布合格內容並引導用戶完成交易,即可解鎖最高 60% 交易手續費返佣

🔹 10% 基礎返佣保障,達成互動或發帖指標可額外獲得 10% 返佣加成

🔹 每週互動排行榜 — 前 100 名創作者可額外獲得返佣

🔹 新入駐或回歸創作者,公測期間可享返佣雙倍福利

為進一步激活內容生態,讓優質創作真正轉化為收益,Gate 廣場持續將內容創作、用戶互動與交易行為緊密結合,打造更清晰、更可持續的價值循環,為創作者與社群創造更多價值。

了解更多:https://www.gate.com/announcements/article/49480

活動詳情:https://www.gate.com/announcements/article/49475馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GTGate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889