Solana 上的「隱形稅」

去年,一篇名為《Payment for Order Flow on Solana》的文章揭露了 Solana 費用市場的黑暗面,在英文 Twitter 上掀起了現象級討論。

PFOF(訂單流支付)在傳統金融界早已是成熟的商業模式。Robinhood 正是透過此模式,打出「零佣金交易」王牌,迅速從眾多老牌券商中脫穎而出。此策略不僅讓 Robinhood 獲利豐厚,也促使嘉信理財、E-Trade 等大型券商紛紛跟進,徹底改變美國零售經紀產業格局。

僅 2021 年,Robinhood 就靠 PFOF 進帳近 10 億美元,佔全年總營收逾半;即使到 2025 年,單季 PFOF 收入仍高達數億美元,足見此商業模式背後的驚人利潤。

在傳統市場,做市商特別偏好散戶訂單。原因在於,散戶訂單通常被視為「無毒」,多數基於情緒或即時需求,未包含對未來價格變動的精確預測。做市商承接這些訂單,既能穩賺買賣價差,又無需擔心成為知情交易者(如機構大戶)的對手方。

因此,券商(如 Robinhood)會將用戶的訂單流打包,批量賣給像 Citadel 這樣的做市商巨頭,並收取高額回扣。

傳統金融市場監管在一定程度上保障散戶權益,SEC 的《國家市場系統監管條例》強制規定即使被打包出售的訂單,也必須獲得不劣於市場最優價格的成交。

然而,在缺乏監管的鏈上世界,應用程式利用資訊不對稱,誘導用戶支付遠高於實際需求的優先費與小費,並將溢價收入悄悄截留。本質上,這等同向毫無防備的用戶徵收一筆暴利「隱形稅」。

流量變現

對於掌握大量用戶入口的應用來說,流量變現的手法遠比你想像的豐富。

前端應用和錢包能決定用戶交易的路徑、成交方式,甚至上鏈速度。交易生命週期的每一個「關卡」都蘊藏著榨取用戶價值的商業心法。

向做市商「出售」用戶

如同 Robinhood,Solana 上的應用同樣可以向做市商出售「接入權」。

RFQ(詢價)正是此邏輯的直接體現。與傳統 AMM 不同,RFQ 允許用戶(或應用)直接向特定做市商詢價並成交。在 Solana 上,Jupiter 等聚合器已導入此模式(JupiterZ)。在這個系統中,應用端可向做市商收取連接費,或更直接地將批量散戶訂單流打包出售。隨著鏈上價差逐漸縮小,作者預期這類「賣人頭」的生意將愈發普遍。

此外,DEX 與聚合器之間也正在形成某種利益聯盟。Prop AMMs(自營做市商)和 DEX 極度依賴聚合器帶來的流量,而聚合器有能力向流動性提供方收費,並將部分利潤以「回扣」形式返還給前端應用。

舉例來說,當 Phantom 錢包將用戶交易路由至 Jupiter 時,底層流動性提供方(如 HumidiFi 或 Meteora)可能為爭取交易執行權而向 Jupiter 付費。Jupiter 收到這筆「通道費」後,會將部分返還給 Phantom。

此推論雖未獲公開證實,但作者認為,在利益驅動下,產業鏈內部的「分潤潛規則」幾乎是必然現象。

吸血市價單

當用戶在錢包點擊「確認」並簽名時,這筆交易本質上就是一個帶滑點參數的「市價單」(Market Order)。

對應用端而言,處理此訂單有兩種路線:

良性路線:將交易產生的「Backrun」(尾隨套利)機會賣給專業交易公司,大家分潤。Backrun 指的是用戶在 DEX1 的買單推高了 DEX1 代幣價格後,套利機器人隨後在同一區塊內於 DEX2 買入(不影響用戶在 DEX1 的買入價格),並在 DEX1 賣出。

惡性路線:協助夾子(三明治套利者)攻擊自己的用戶,推高用戶成交價格。

即使選擇良性路線,並不代表應用端有良心。為了最大化「尾隨套利」價值,應用端有動機故意延遲交易上鏈速度。在利潤驅使下,應用端甚至可能故意將用戶路由至流動性較差的池子,以人為製造更大的價格波動和套利空間。

據報導,Solana 上部分知名前端應用正進行上述操作。

誰拿走了你的小費?

若說上述手法尚有技術門檻,「交易費用」上的暗箱操作則可謂「毫不掩飾」。

在 Solana 上,用戶支付的費用實際上分為兩部分:

- 優先費:協議內的費用,直接支付給驗證者。

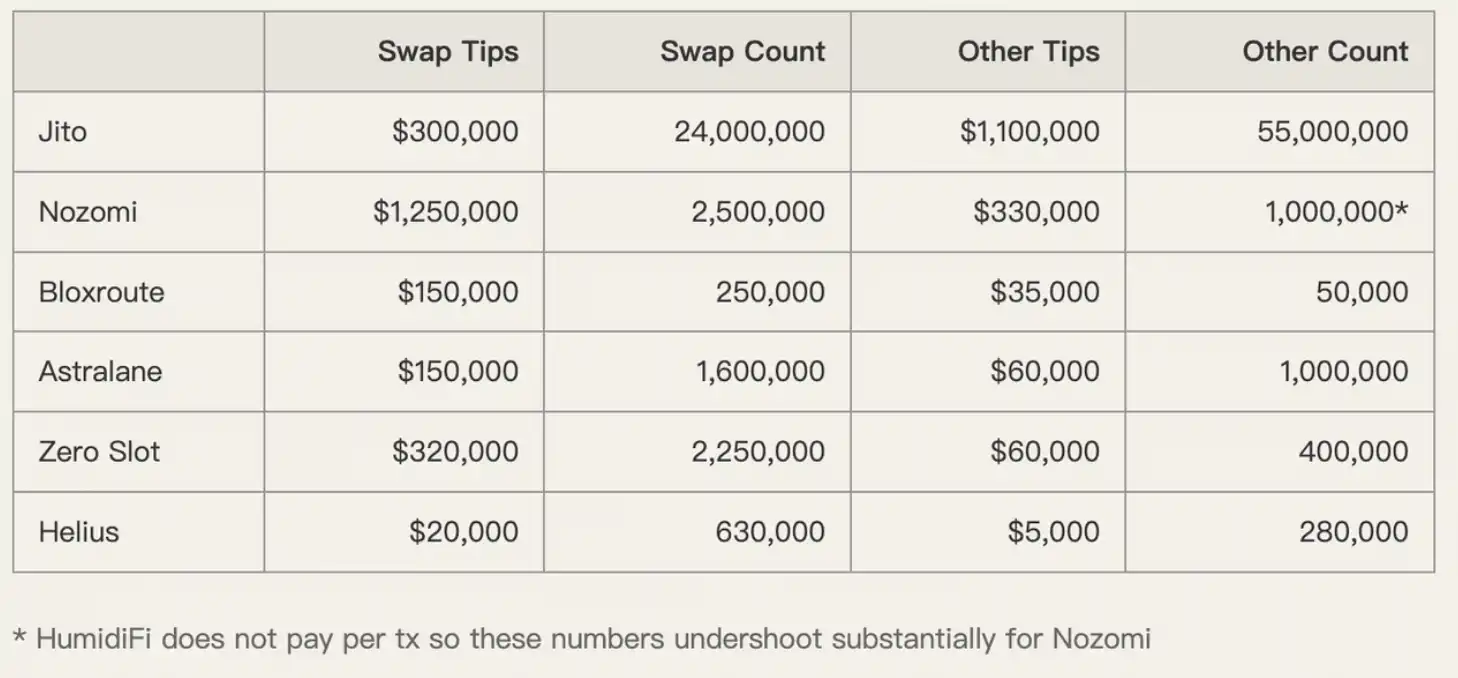

- 交易小費:這是一筆轉給任意地址的 SOL,通常支付給像 Jito 這樣的「落地服務商」(Landing Service)。服務商再決定分多少給驗證者、多少返還(Rebate)給應用端。

為何需要落地服務商?由於 Solana 網路壅塞時通訊極為複雜,普通交易廣播容易失敗。落地服務商扮演「VIP 通道」角色,透過專屬優化鏈路,向用戶承諾交易能順利上鏈。

Solana 複雜的區塊建構者市場(Builder Market)與碎片化路由系統,催生出這一特殊角色,也為應用端創造了絕佳尋租空間。應用端常誘導用戶支付高額小費以「保過」,再與落地服務商瓜分溢價。

交易流量與費用版圖

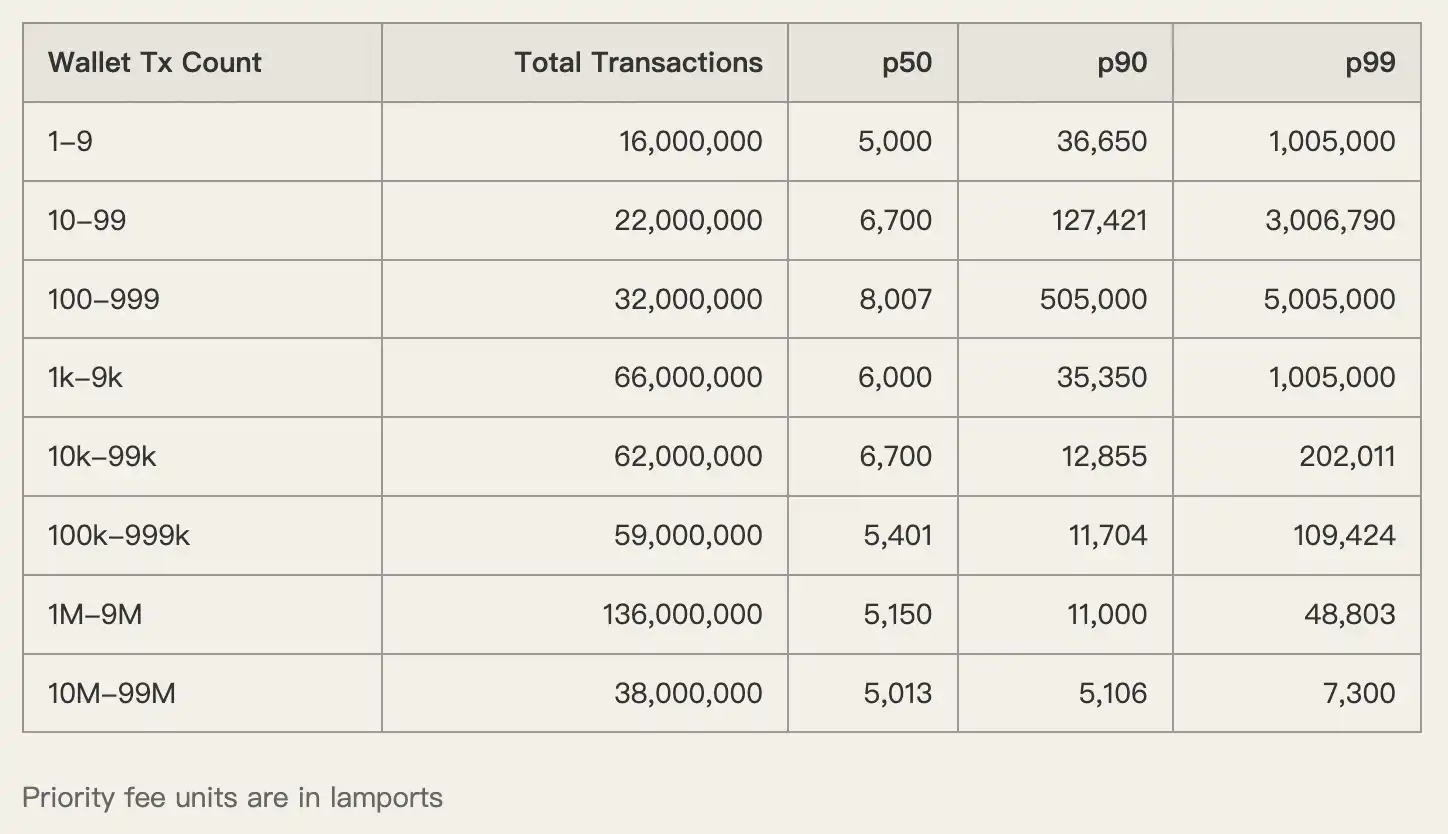

來看一組數據。2025 年 12 月 1 日至 8 日這一週內,Solana 全網產生了 4.5 億筆交易。

其中,Jito 的落地服務處理了 8,000 萬筆交易,佔據壓倒性地位(93.5% 建構者市場份額)。這些交易大多屬於 Swap、預言機更新和做市商操作等與交易相關的行為。

在這個龐大流量池中,用戶為了「求快」,經常支付高額費用。但這些錢真的全用來加速嗎?

其實不然。數據顯示,低活躍度錢包(多為散戶)支付的優先費高得離譜。考慮到當時區塊並未填滿,這些用戶明顯被超額收費(Overcharged)。

應用端利用用戶對「交易失敗」的恐懼,誘導設置極高小費,然後經由與落地服務商的協議,將溢價收入囊中。

反面典型 Axiom

為了直觀展示這種「收割」模式,作者以 Solana 頭部應用 Axiom 為案例深入研究。

Axiom 產生的交易費用全網第一,不僅用戶數多,收費也最重。

數據顯示,Axiom 用戶支付的優先費中位數(p50)高達 1,005,000 lamports。相比之下,高頻交易錢包僅支付約 5,000 至 6,000 lamports,相差 200 倍。

在小費(Tips)方面亦然。

Axiom 用戶在 Nozomi、Zero Slot 等落地服務上支付的小費遠高於市場平均。應用端正是利用用戶對「速度」的高度敏感,在毫無負面回饋下,完成對用戶的雙重收割。

作者直言:「Axiom 用戶支付的絕大部分交易費用,最終都流回了 Axiom 團隊口袋。」

奪回費用定價權

用戶激勵與應用激勵的嚴重錯位,是現今亂象的根源。用戶不清楚合理費用,應用端則樂於維持這種混沌。

要打破僵局,必須從底層市場結構著手。預計 2026 年前後,Solana 將引入多重並發提議者(MCP)、優先排序機制(Priority Ordering),以及廣受討論的動態基礎費用機制,或許是解方關鍵。

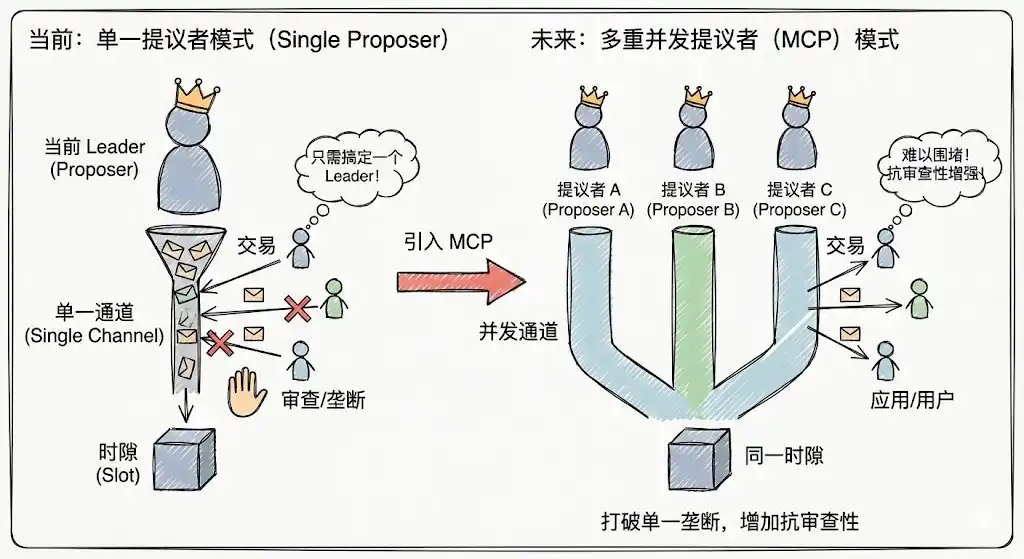

多重並發提議者(Multiple Concurrent Proposers)

目前 Solana 採單一提議者模式,易形成短暫壟斷,應用端只需搞定現任 Leader 即可短期掌控交易打包權。引入 MCP 後,每個時隙(Slot)有多位提議者並發工作,顯著提高攻擊與壟斷成本,增強抗審查能力,使應用端難以藉由掌控單一節點封鎖用戶。

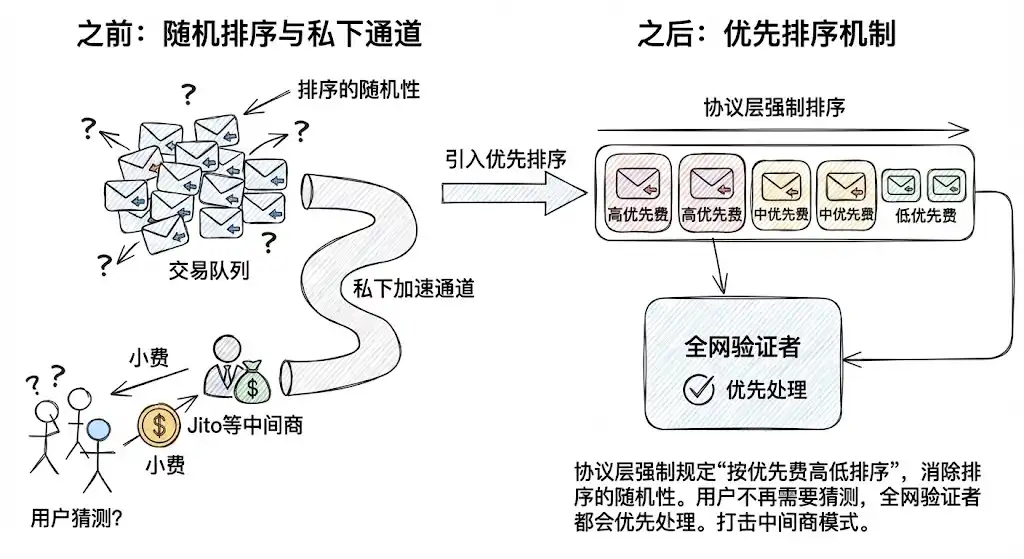

優先排序機制(Priority Ordering)

協議層強制「按優先費高低排序」,消除排序隨機性(Jitter)。此舉削弱用戶僅為「保過」而依賴 Jito 等私加速通道的需求。普通交易用戶無需猜測小費,只需在協議內付費,全網驗證者都將依確定性規則優先處理。

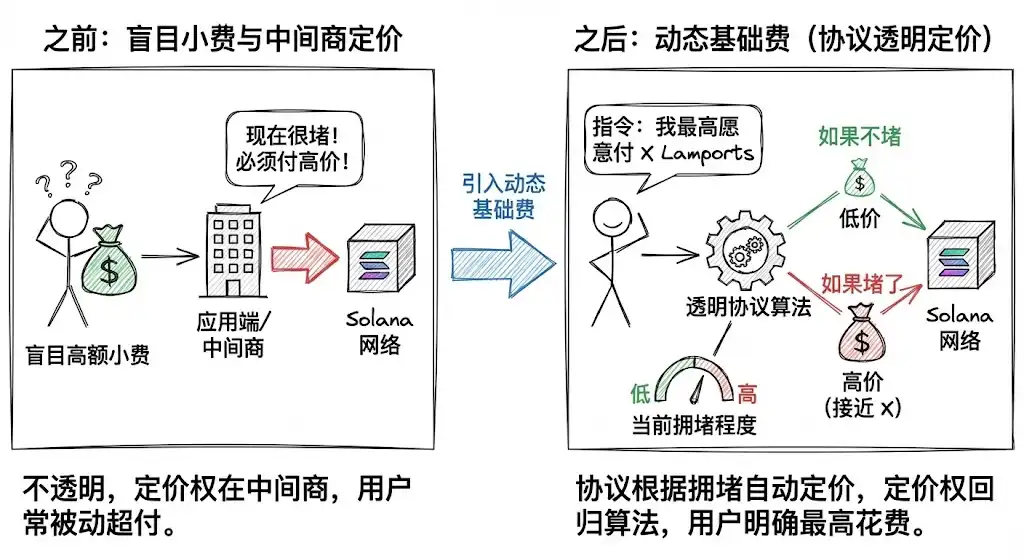

動態基礎費用(Dynamic Base Fee)

這是最關鍵的一步。Solana 正在推動類似以太坊動態基礎費(Dynamic Base Fee)的機制。

用戶不再盲目給小費,而是明確告知協議:「我願意為此筆交易上鏈支付最高 X Lamports 的費用。」

協議會依據當前壅塞程度自動定價。不壅塞時收低價,壅塞時才收高價。此機制將費用定價權從應用端及中間商手中奪回,交還給透明的協議演算法。

Meme 為 Solana 帶來繁榮,也埋下病根,留下浮躁逐利的基因。Solana 若要真正實現 ICM 願景,絕不可放任掌控前端流量的應用與基礎設施協議互相勾結、恣意妄為。

所謂「打掃乾淨屋子再請客」,唯有透過底層技術架構升級,以技術手段剷除尋租土壤,建立公平、透明、以用戶福祉為核心的市場結構,Solana 才能真正具備與傳統金融體系融合、競爭的底氣。

聲明:

- 本文轉載自 [BlockBeats],著作權歸原作者 [SpecialistXBT] 所有,如對轉載有異議,請聯絡 Gate Learn 團隊,團隊將依相關流程盡速處理。

- 免責聲明:本文所述觀點與意見僅代表作者個人立場,不構成任何投資建議。

- 文章其他語言版本由 Gate Learn 團隊翻譯,未經明確註明 Gate 不得複製、傳播或抄襲翻譯文章。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)