ソース:CryptoNewsNetオリジナルタイトル:データが明らかにする、金融アドバイザーがビットコインに対して攻撃的に転じる中でのポートフォリオの新たな「スイートスポット」オリジナルリンク:金融アドバイザーは長年、暗号資産の配分を1%未満に抑え、ビットコインを投機的な付記として扱い、ポートフォリオの構成要素とは見なしていませんでした。その時代は終わりを迎えています。BitwiseとVettaFiの2026年ベンチマーク調査によると、暗号資産にエクスポージャーを持つアドバイザーポートフォリオの47%が2%以上を配分しており、一方で83%は5%未満に抑えています。この分布はより正確なストーリーを示しています:暗号資産にエクスポージャーを持つアドバイザーの47%が2%から5%の範囲に収まっており、17%は5%を超えています。少数派ではありますが、これらのアドバイザーは「つま先だけ」から一歩踏み込み、資産配分者が認識する実質的なスリーブを構築しています。この変化は孤立して起きているわけではありません。主要なカストディアン、ワイヤハウス、機関投資家資産運用会社が、暗号資産を投機的な賭けではなくリスク管理された資産クラスとして扱う明確な配分ガイダンスを公表しています。Fidelity Institutionalの調査によると、ビットコインの2%から5%の配分は、楽観的なシナリオにおいて退職後の結果を改善しつつ、ビットコインがゼロになった場合でも最悪の収入損失を1%未満に抑えることができると示唆しています。モルガン・スタンレーのウェルス CIOは、攻撃的なポートフォリオには最大4%、成長志向のポートフォリオには3%、バランス型には2%、保守的なインカム戦略には0%を推奨しています。バンク・オブ・アメリカは、ボラティリティの上昇に耐えられる投資家に対して、暗号資産の取引所取引型商品(ETP)へのアクセス拡大に伴い、1%から4%が「適切かもしれない」と述べています。これらは周辺のプレイヤーや暗号ネイティブファンドではありません。彼らはクライアント資産を数兆ドル管理し、金融アドバイザーがポートフォリオを構築する際のガイドラインを設定している企業です。Fidelityが5%までのモデルを公開し、モルガン・スタンレーがリスク許容度に応じて明確に配分を階層化しているとき、アドバイザーへのメッセージは明白です:暗号資産は1%のプレースホルダー以上の価値があり得るが、投資家はそれをコア保有ではなく高ボラティリティのスリーブとして規模を考える必要がある。## 配分の分布が示す、アドバイザーの実際の着地点BitwiseとVettaFiのデータは、具体的な配分範囲を明らかにしています。暗号資産にエクスポージャーを持つポートフォリオのうち、14%が1%未満を保有し、22%が1%から2%の範囲にあります。これは従来の「つま先だけ」ゾーンと考えられています。しかし、47%が2%から5%の範囲に配分しており、ここから配分は正当なポートフォリオの構成要素として機能し始めています。それを超えて、17%が5%を超える配分をしています:5%から10%の範囲に12%、10%から20%に3%、20%以上に2%です。この調査データから、なぜほとんどのアドバイザーが5%で止まるのかが明らかです:ボラティリティに対する懸念は2024年の47%から2025年には57%に上昇し、規制の不確実性も依然として53%の重しとなっています。それにもかかわらず、暗号資産のエクスポージャーを管理するアドバイザーの約5人に1人は、リスク調整後のリターンが従来のガイドラインを超える価値があると判断しています。この上限の尾部は重要です。これは、若年層のクライアントや高リスク許容度のポートフォリオ、またはビットコインを価値保存手段と強く信じるクライアントにサービスを提供する一部のアドバイザーが、暗号資産を単なる衛星的な保有以上のものとして扱っていることを示しています。彼らは、ポートフォリオの結果に意味のある影響を与えるほどの規模のポジションを構築しています。## 投機的エクスポージャーからリスク階層化されたスリーブへボラティリティの高い資産クラスを取り入れる従来の戦略は、予測可能な弧をたどります。まず、機関はそれを完全に避けます。次に、クライアント主導の投機として少量(通常1%以下)を許容します。最後に、リスクプロファイルに基づき明示的な規模推奨とともに正式な資産配分フレームワークに組み込みます。暗号資産は、その第3段階に入っています。モルガン・スタンレーの階層構造は、まさにスリーブの論理を体現しています。資産は、適切な規模であれば多様化されたポートフォリオに属するものであり、単なる投機ではなく、許容されるべきものと扱います。BitwiseとVettaFiの調査は、この論理が行動に反映されていることを示しています。アドバイザーが暗号資産に配分する際、43%が株式から資金を調達し、35%が現金から調達しています。株式からの調達は、暗号資産を株式と類似したリスクプロファイルを持つ成長配分として扱っていることを示唆しています。現金からの調達は、遊休資本を意味のあるリターンの可能性がある資産に投入すべきだと確信していることを示しています。## インフラが変化を促進1%から2%、5%への行動変化にはインフラが必要でした。BitwiseとVettaFiの調査によると、現在、アドバイザーの42%がクライアントアカウントで暗号資産を購入できると回答しており、2024年の35%、2023年の19%から増加しています。主要なカストディアンやブローカーディーラーがアクセスを加速させています。調査は、現在暗号資産に配分しているアドバイザーの99%が、2026年にはエクスポージャーを維持または増加させる予定であることを明らかにしています。この持続性は、実験から受け入れへと移行した資産クラスの特徴です。アドバイザーは、投機的な賭けとみなす資産に配分を維持しません。資産が構造的な役割を果たすと信じているときにのみ、それを行います。個人的な確信は、専門的な推奨に変わります。調査によると、56%のアドバイザーが現在個人的に暗号資産を所有しており、2018年の調査開始以来最高水準です。2024年の49%から増加しています。アドバイザーはまず信者になり、その後クライアントポートフォリオにその確信を広げています。商品選好も洗練を示しています。最も関心のある暗号資産のエクスポージャーについて尋ねたところ、42%のアドバイザーが単一コインファンドよりもインデックスファンドを選びました。この分散志向の好みは、アドバイザーが暗号資産のエクスポージャーを、新興市場や集中リスクが重要な資産クラス、広範なエクスポージャーが理にかなう資産と考えていることを示しています。## 機関投資家の動きはより速いアドバイザーの変化は、機関投資家の動きと連動しています。State Streetの2025年デジタル資産調査によると、現在、50%以上の機関が1%未満のエクスポージャーを保有していますが、60%は今後1年以内に2%以上に増やす計画です。デジタル資産全体の平均ポートフォリオ配分は7%で、3年以内に16%に達する見込みです。ヘッジファンドはすでに閾値を超えています。AIMAとPwCの調査によると、世界のヘッジファンドの55%が暗号資産関連資産を保有しており、前年の47%から増加しています。暗号資産を保有しているファンドの平均配分は約7%です。上位のファンドは、暗号資産をコアの代替配分として扱っています。## なぜ規模が重要かポートフォリオ構築において、規模は信念のシグナルと見なされます。1%の配分は、失敗しても大きなダメージにはなりませんが、成功すればあまり役立ちません。$1 百万ドルのポートフォリオを管理するアドバイザーにとって、ビットコインの1%配分は$10,000のリスクを意味します。ビットコインが倍になれば、ポートフォリオは1%増加します。半減すれば、0.5%の損失です。計算は寛容ですが、その影響は最小限です。5%の場合、同じポートフォリオは$50,000のリスクとなります。ビットコインが倍になれば、総資産の5%が増加し、半減すれば2.5%の減少です。これは年間パフォーマンスに影響し、時間とともに複利効果をもたらします。BitwiseとVettaFiのデータは、暗号資産にエクスポージャーを持つアドバイザーのほぼ半数が2%から5%の範囲にポジションを構築していることを示しています。ここで配分は実質的なスリーブとして機能しています。17%が5%を超えている事実は、ボラティリティリスクや規制の不確実性を明確に認識しつつも、リターンの可能性が従来のガイドラインを超えると判断していることを示唆しています。## コンセンサスと新たなベースラインを導く調査大手資産運用会社は、配分ガイダンスを空白の中で公表しているわけではありません。Invescoのマルチアセット調査は、ビットコインの配分を明示的にストレステストしています。InvescoとGalaxyは、1%から10%までの配分をモデル化したホワイトペーパーを公開し、アドバイザーにスリーブサイズのポジションについての枠組みを提供しています。このモデル化作業は、「これを含めるべきか?」から「リスク予算に照らしてどれだけが妥当か?」への議論をシフトさせます。Fidelityが2%から5%の配分をモデル化し、下振れリスクを定量化しているとき、それはビットコインを新興市場株式のように扱っています:高いボラティリティを持つが、ポートフォリオの論理的根拠がある資産です。複数の企業が類似の範囲に収束している事実は、モデルが一貫した結果を出していることを示しています。その収束は、アドバイザーにとって2%から5%が例外的な推奨ではないという自信を与えます。1%の配分は、目的を果たしていました。アドバイザーはクライアントに「はい、エクスポージャーを持てます」と伝えることができ、意味のあるリスクを取ることなく、実験的にカストディや取引インフラを試すこともできました。その段階は完了しています。スポットETFは狭いスプレッドと深い流動性で取引されています。Fidelity、BNY Mellon、State Streetのカストディソリューションも稼働しています。BitwiseとVettaFiの調査によると、現在、アドバイザーの32%がクライアントアカウントで暗号資産に配分しており、これは調査開始以来最高水準です。データは、アドバイザーが規模の問題に答えるために2%から5%に移行し、少数派がそれを超えていることを示しています。彼らは、下落リスクを守りつつ、上昇を取り込める実質的なスリーブを構築しています。 1%の時代は、暗号資産にポートフォリオの足掛かりを与えました。2%から5%の時代は、それが機関投資家の資産配分の恒久的な特徴となるかどうかを決定づけるでしょう。

データが明らかにする、あなたのポートフォリオにおける新たな「最適なポイント」:金融アドバイザーがビットコインに対して攻撃的な姿勢に転じる

ソース:CryptoNewsNet オリジナルタイトル:データが明らかにする、金融アドバイザーがビットコインに対して攻撃的に転じる中でのポートフォリオの新たな「スイートスポット」 オリジナルリンク: 金融アドバイザーは長年、暗号資産の配分を1%未満に抑え、ビットコインを投機的な付記として扱い、ポートフォリオの構成要素とは見なしていませんでした。その時代は終わりを迎えています。

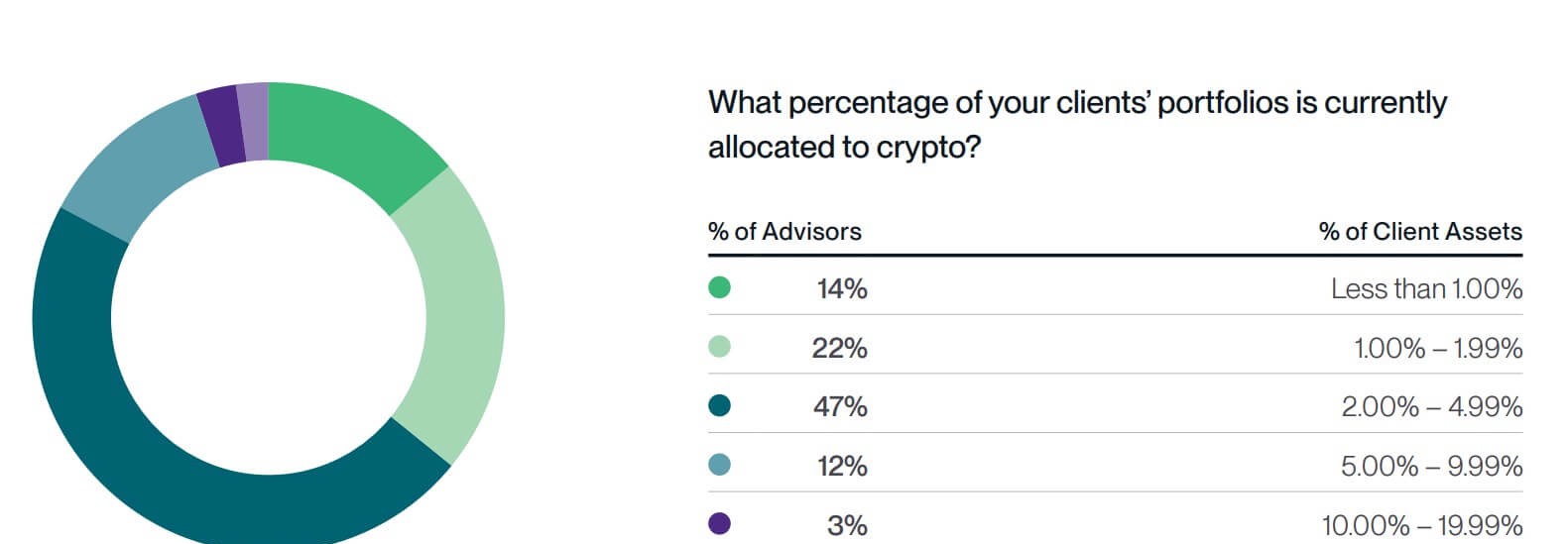

BitwiseとVettaFiの2026年ベンチマーク調査によると、暗号資産にエクスポージャーを持つアドバイザーポートフォリオの47%が2%以上を配分しており、一方で83%は5%未満に抑えています。

この分布はより正確なストーリーを示しています:暗号資産にエクスポージャーを持つアドバイザーの47%が2%から5%の範囲に収まっており、17%は5%を超えています。少数派ではありますが、これらのアドバイザーは「つま先だけ」から一歩踏み込み、資産配分者が認識する実質的なスリーブを構築しています。

この変化は孤立して起きているわけではありません。主要なカストディアン、ワイヤハウス、機関投資家資産運用会社が、暗号資産を投機的な賭けではなくリスク管理された資産クラスとして扱う明確な配分ガイダンスを公表しています。

Fidelity Institutionalの調査によると、ビットコインの2%から5%の配分は、楽観的なシナリオにおいて退職後の結果を改善しつつ、ビットコインがゼロになった場合でも最悪の収入損失を1%未満に抑えることができると示唆しています。

モルガン・スタンレーのウェルス CIOは、攻撃的なポートフォリオには最大4%、成長志向のポートフォリオには3%、バランス型には2%、保守的なインカム戦略には0%を推奨しています。

バンク・オブ・アメリカは、ボラティリティの上昇に耐えられる投資家に対して、暗号資産の取引所取引型商品(ETP)へのアクセス拡大に伴い、1%から4%が「適切かもしれない」と述べています。

これらは周辺のプレイヤーや暗号ネイティブファンドではありません。彼らはクライアント資産を数兆ドル管理し、金融アドバイザーがポートフォリオを構築する際のガイドラインを設定している企業です。

Fidelityが5%までのモデルを公開し、モルガン・スタンレーがリスク許容度に応じて明確に配分を階層化しているとき、アドバイザーへのメッセージは明白です:暗号資産は1%のプレースホルダー以上の価値があり得るが、投資家はそれをコア保有ではなく高ボラティリティのスリーブとして規模を考える必要がある。

配分の分布が示す、アドバイザーの実際の着地点

BitwiseとVettaFiのデータは、具体的な配分範囲を明らかにしています。

暗号資産にエクスポージャーを持つポートフォリオのうち、14%が1%未満を保有し、22%が1%から2%の範囲にあります。これは従来の「つま先だけ」ゾーンと考えられています。しかし、47%が2%から5%の範囲に配分しており、ここから配分は正当なポートフォリオの構成要素として機能し始めています。

それを超えて、17%が5%を超える配分をしています:5%から10%の範囲に12%、10%から20%に3%、20%以上に2%です。

この調査データから、なぜほとんどのアドバイザーが5%で止まるのかが明らかです:ボラティリティに対する懸念は2024年の47%から2025年には57%に上昇し、規制の不確実性も依然として53%の重しとなっています。

それにもかかわらず、暗号資産のエクスポージャーを管理するアドバイザーの約5人に1人は、リスク調整後のリターンが従来のガイドラインを超える価値があると判断しています。

この上限の尾部は重要です。これは、若年層のクライアントや高リスク許容度のポートフォリオ、またはビットコインを価値保存手段と強く信じるクライアントにサービスを提供する一部のアドバイザーが、暗号資産を単なる衛星的な保有以上のものとして扱っていることを示しています。

彼らは、ポートフォリオの結果に意味のある影響を与えるほどの規模のポジションを構築しています。

投機的エクスポージャーからリスク階層化されたスリーブへ

ボラティリティの高い資産クラスを取り入れる従来の戦略は、予測可能な弧をたどります。

まず、機関はそれを完全に避けます。次に、クライアント主導の投機として少量(通常1%以下)を許容します。最後に、リスクプロファイルに基づき明示的な規模推奨とともに正式な資産配分フレームワークに組み込みます。

暗号資産は、その第3段階に入っています。モルガン・スタンレーの階層構造は、まさにスリーブの論理を体現しています。資産は、適切な規模であれば多様化されたポートフォリオに属するものであり、単なる投機ではなく、許容されるべきものと扱います。

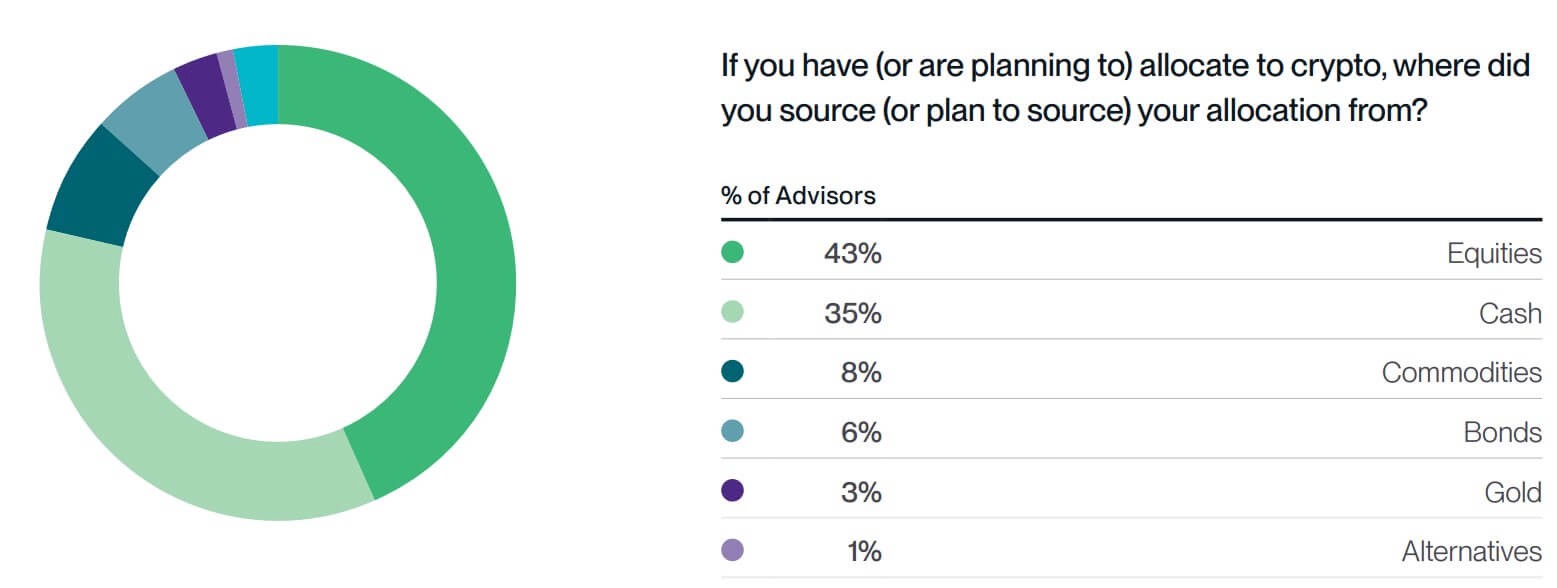

BitwiseとVettaFiの調査は、この論理が行動に反映されていることを示しています。アドバイザーが暗号資産に配分する際、43%が株式から資金を調達し、35%が現金から調達しています。

株式からの調達は、暗号資産を株式と類似したリスクプロファイルを持つ成長配分として扱っていることを示唆しています。現金からの調達は、遊休資本を意味のあるリターンの可能性がある資産に投入すべきだと確信していることを示しています。

インフラが変化を促進

1%から2%、5%への行動変化にはインフラが必要でした。

BitwiseとVettaFiの調査によると、現在、アドバイザーの42%がクライアントアカウントで暗号資産を購入できると回答しており、2024年の35%、2023年の19%から増加しています。主要なカストディアンやブローカーディーラーがアクセスを加速させています。

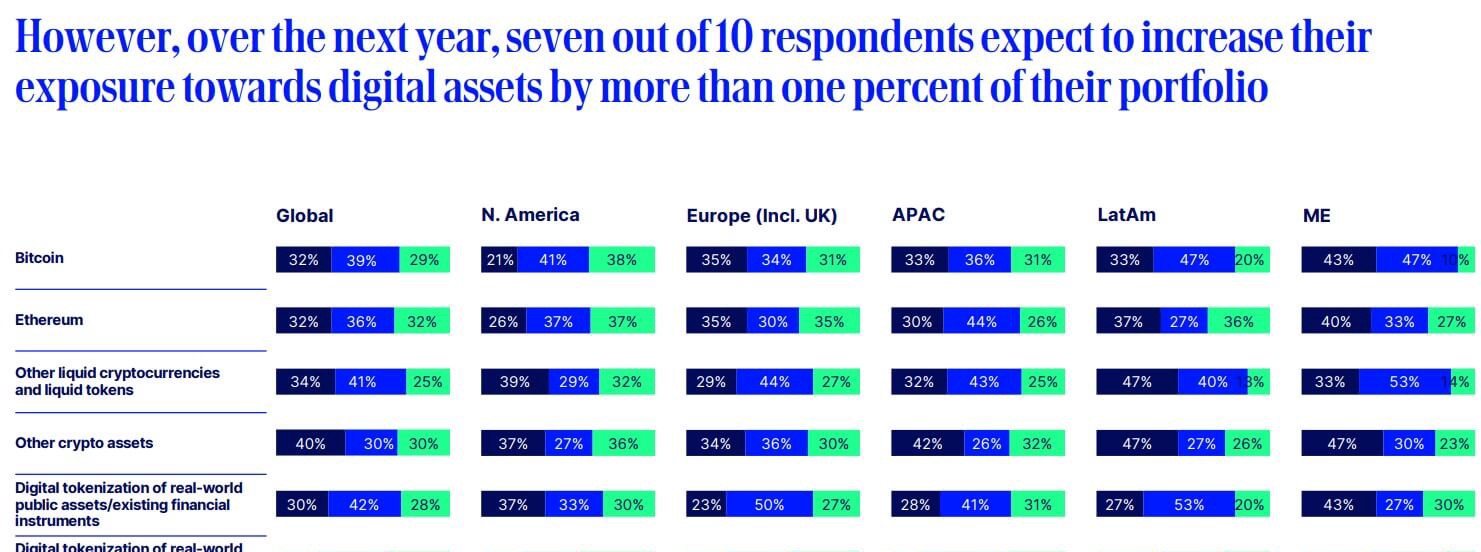

調査は、現在暗号資産に配分しているアドバイザーの99%が、2026年にはエクスポージャーを維持または増加させる予定であることを明らかにしています。

この持続性は、実験から受け入れへと移行した資産クラスの特徴です。アドバイザーは、投機的な賭けとみなす資産に配分を維持しません。資産が構造的な役割を果たすと信じているときにのみ、それを行います。

個人的な確信は、専門的な推奨に変わります。調査によると、56%のアドバイザーが現在個人的に暗号資産を所有しており、2018年の調査開始以来最高水準です。2024年の49%から増加しています。

アドバイザーはまず信者になり、その後クライアントポートフォリオにその確信を広げています。

商品選好も洗練を示しています。最も関心のある暗号資産のエクスポージャーについて尋ねたところ、42%のアドバイザーが単一コインファンドよりもインデックスファンドを選びました。

この分散志向の好みは、アドバイザーが暗号資産のエクスポージャーを、新興市場や集中リスクが重要な資産クラス、広範なエクスポージャーが理にかなう資産と考えていることを示しています。

機関投資家の動きはより速い

アドバイザーの変化は、機関投資家の動きと連動しています。

State Streetの2025年デジタル資産調査によると、現在、50%以上の機関が1%未満のエクスポージャーを保有していますが、60%は今後1年以内に2%以上に増やす計画です。

デジタル資産全体の平均ポートフォリオ配分は7%で、3年以内に16%に達する見込みです。

ヘッジファンドはすでに閾値を超えています。AIMAとPwCの調査によると、世界のヘッジファンドの55%が暗号資産関連資産を保有しており、前年の47%から増加しています。

暗号資産を保有しているファンドの平均配分は約7%です。上位のファンドは、暗号資産をコアの代替配分として扱っています。

なぜ規模が重要か

ポートフォリオ構築において、規模は信念のシグナルと見なされます。

1%の配分は、失敗しても大きなダメージにはなりませんが、成功すればあまり役立ちません。$1 百万ドルのポートフォリオを管理するアドバイザーにとって、ビットコインの1%配分は$10,000のリスクを意味します。

ビットコインが倍になれば、ポートフォリオは1%増加します。半減すれば、0.5%の損失です。計算は寛容ですが、その影響は最小限です。

5%の場合、同じポートフォリオは$50,000のリスクとなります。ビットコインが倍になれば、総資産の5%が増加し、半減すれば2.5%の減少です。これは年間パフォーマンスに影響し、時間とともに複利効果をもたらします。

BitwiseとVettaFiのデータは、暗号資産にエクスポージャーを持つアドバイザーのほぼ半数が2%から5%の範囲にポジションを構築していることを示しています。ここで配分は実質的なスリーブとして機能しています。

17%が5%を超えている事実は、ボラティリティリスクや規制の不確実性を明確に認識しつつも、リターンの可能性が従来のガイドラインを超えると判断していることを示唆しています。

コンセンサスと新たなベースラインを導く調査

大手資産運用会社は、配分ガイダンスを空白の中で公表しているわけではありません。

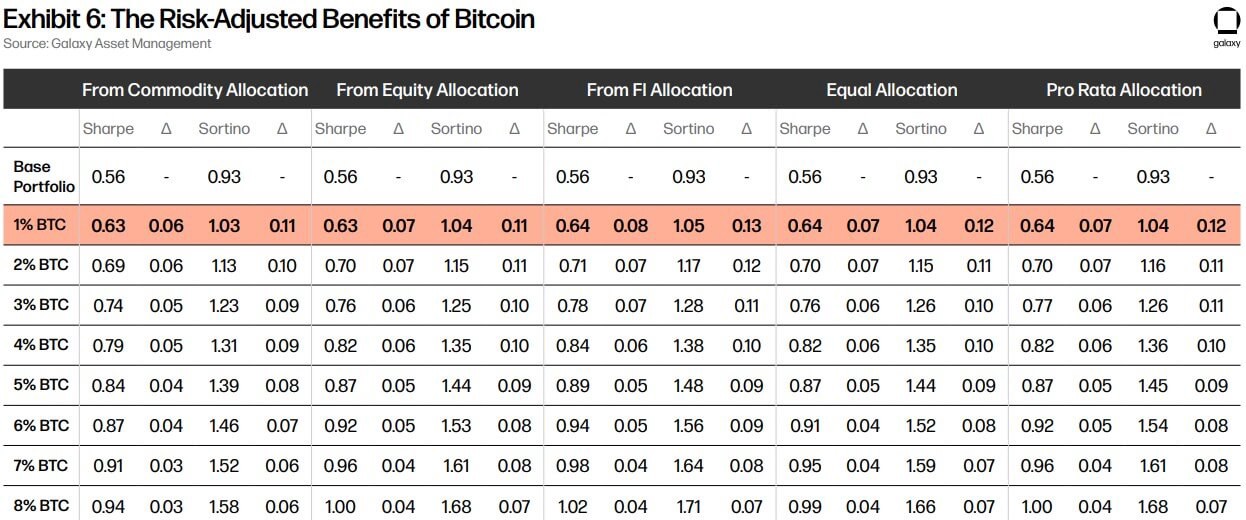

Invescoのマルチアセット調査は、ビットコインの配分を明示的にストレステストしています。InvescoとGalaxyは、1%から10%までの配分をモデル化したホワイトペーパーを公開し、アドバイザーにスリーブサイズのポジションについての枠組みを提供しています。

このモデル化作業は、「これを含めるべきか?」から「リスク予算に照らしてどれだけが妥当か?」への議論をシフトさせます。Fidelityが2%から5%の配分をモデル化し、下振れリスクを定量化しているとき、それはビットコインを新興市場株式のように扱っています:高いボラティリティを持つが、ポートフォリオの論理的根拠がある資産です。

複数の企業が類似の範囲に収束している事実は、モデルが一貫した結果を出していることを示しています。その収束は、アドバイザーにとって2%から5%が例外的な推奨ではないという自信を与えます。

1%の配分は、目的を果たしていました。アドバイザーはクライアントに「はい、エクスポージャーを持てます」と伝えることができ、意味のあるリスクを取ることなく、実験的にカストディや取引インフラを試すこともできました。

その段階は完了しています。スポットETFは狭いスプレッドと深い流動性で取引されています。Fidelity、BNY Mellon、State Streetのカストディソリューションも稼働しています。

BitwiseとVettaFiの調査によると、現在、アドバイザーの32%がクライアントアカウントで暗号資産に配分しており、これは調査開始以来最高水準です。

データは、アドバイザーが規模の問題に答えるために2%から5%に移行し、少数派がそれを超えていることを示しています。

彼らは、下落リスクを守りつつ、上昇を取り込める実質的なスリーブを構築しています。

1%の時代は、暗号資産にポートフォリオの足掛かりを与えました。2%から5%の時代は、それが機関投資家の資産配分の恒久的な特徴となるかどうかを決定づけるでしょう。