#StrategyBitcoinPositionTurnsRed

Strategi Posisi Bitcoin Berbalik Merah – Analisis Pasar Komprehensif (3 Feb 2026)

Peristiwa terbaru dari Strategy Inc. (dulu MicroStrategy, kode: MSTR) sementara melihat kepemilikan BTC besar mereka beralih ke kerugian unrealized (“merah” di atas kertas) telah menjadi tonggak penting dalam lanskap Bitcoin dan investasi institusional. Dipimpin oleh Ketua Eksekutif Michael Saylor, kejadian ini memicu pergeseran sentimen tajam, debat, dan FUD di seluruh komunitas crypto, X, forum keuangan, dan meja perdagangan.

1️⃣ Pemicu Tepat & Status Saat Ini

Kepemilikan BTC: 713.502 BTC (laporan 8-K terbaru, 2 Feb 2026).

Biaya Akuisisi Rata-rata: $76.052/BTC (rata-rata, termasuk biaya; total biaya dasar sekitar ~$54,26Miliar).

Pembelian Terbaru:

855 BTC sekitar ~$87.974 masing-masing (26 Jan–1 Feb 2026)

Minggu sebelumnya: 2.932 BTC dengan rata-rata $90.061

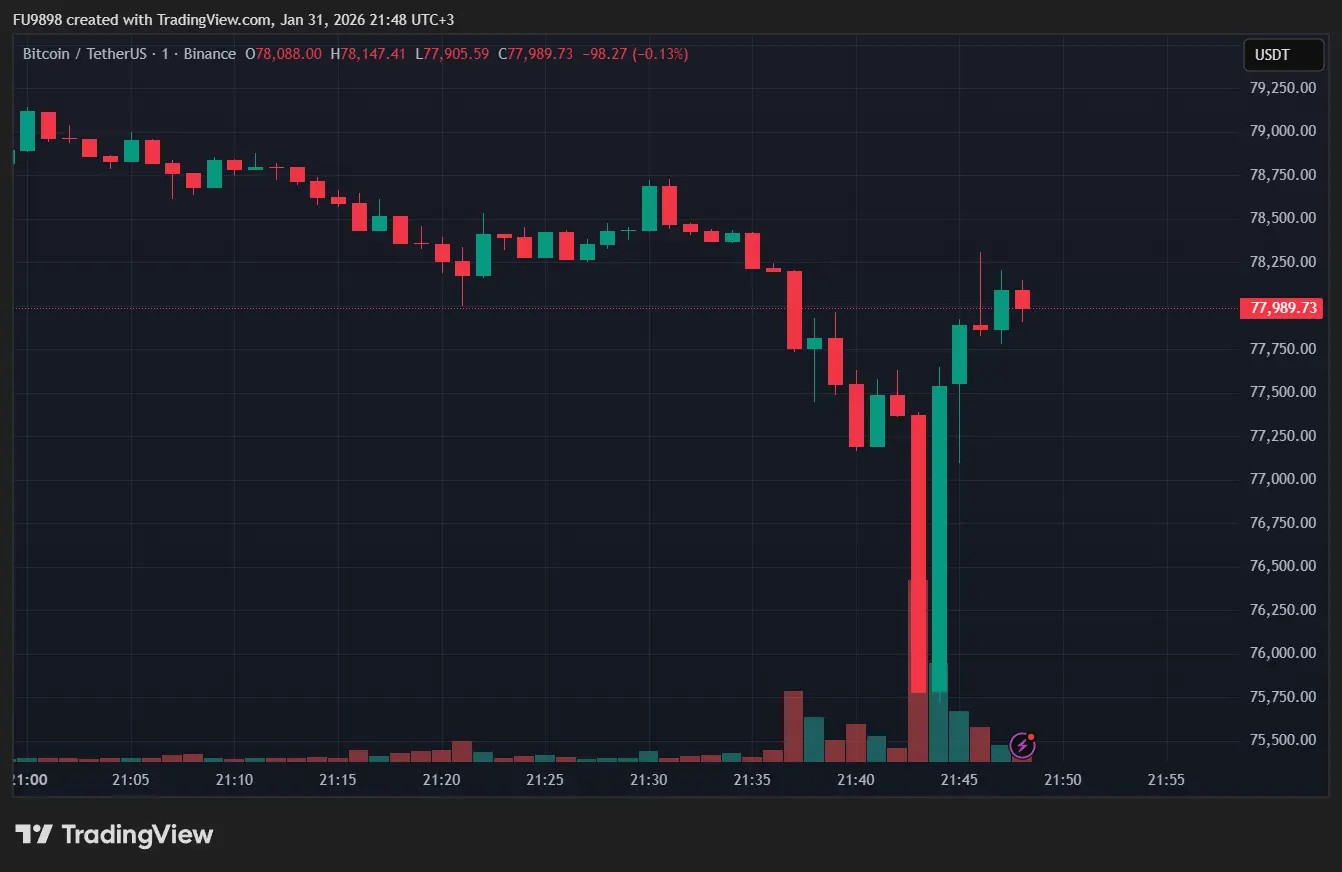

Peristiwa Pemicu: BTC sempat turun di bawah $76.000 (terendah sekitar $74.500–$75.500 selama sesi Asia 1–2 Feb), menembus di bawah biaya dasar Strategy dan mengubah posisi menjadi merah.

Puncak Kerugian Unrealized: sekitar ~$900 juta–$1B pada titik terendah (sekitar 1,3–1,5% di bawah biaya rata-rata).

Pemulihan (3 Feb 2026): BTC rebound ke sekitar ~$78.400–$78.900 (+3–5% dari rendah akhir pekan), mengembalikan keuntungan unrealized kecil (2,5–3% di atas biaya). Nilai treasury: sekitar ~$55,8–$56,2Miliar.

Kesimpulan: Meskipun singkat, perubahan ke merah ini adalah tonggak psikologis yang menyoroti volatilitas inheren dari proxy BTC yang leverage.

2️⃣ Pergerakan Harga & Analisis Persentase

Drawdown Siklus BTC: ATH akhir 2025 $126.000 → saat ini $78.500 ≈ koreksi 37–38%

Penurunan Terbaru: $85.000–$90.000 → $74.500 ≈ penurunan 17–20% dalam beberapa hari

Pemicu Merah: Menembus di bawah $76.052 (sekitar 1–2% risiko downside)

Penguatan MSTR:

Proxy BTC dengan beta 2–3x → $MSTR turun 8–10%+ sebelum pasar saat berita merah

Drawdown 6 bulan sekitar 55–61% dari puncak

Setelah penurunan, MSTR diperdagangkan di bawah NAV (<1x nilai BTC), dibandingkan dengan sekitar 1,15x premium sebelumnya di $90k BTC

Rebound Pemulihan: BTC +4–6% intraday (2–3 Feb); MSTR kemungkinan +10–15% pada perubahan hijau

3️⃣ Volume, Likuiditas & Dinamika Pasar

Volume Spot: 30–40% di bawah rata-rata terbaru selama penurunan → trader mundur

Derivatif: Open interest futures menurun; tingkat pendanaan negatif → deleveraging klasik (sekitar 20–30% pengurangan leverage sistem)

Perpindahan Likuiditas:

Kedalaman spot BTC berkurang 10–15%

Likuiditas altcoin/mid-cap berkurang 30–50%

Rotasi defensif mengutamakan BTC/kap besar

Likuiditas Ekuitas MSTR: Erosi premium terhadap NAV membuat penggalangan modal di masa depan kurang efisien → memperlambat akumulasi BTC agresif

Dampak Kripto Lebih Luas: Total kapitalisasi pasar turun 10–15% selama akhir pekan; ~$590M longs dilikuidasi, ~$230M shorts habis

4️⃣ Mengapa Ini Penting: Sudut Psikologis & Struktural

Guncangan Sentimen: narasi “Bahkan Saylor merah” → lonjakan ketakutan ekstrem, memperkuat FUD

Tidak Ada Penjualan Paksa: Strategy memegang BTC tanpa panggilan jaminan; struktur menyerap volatilitas

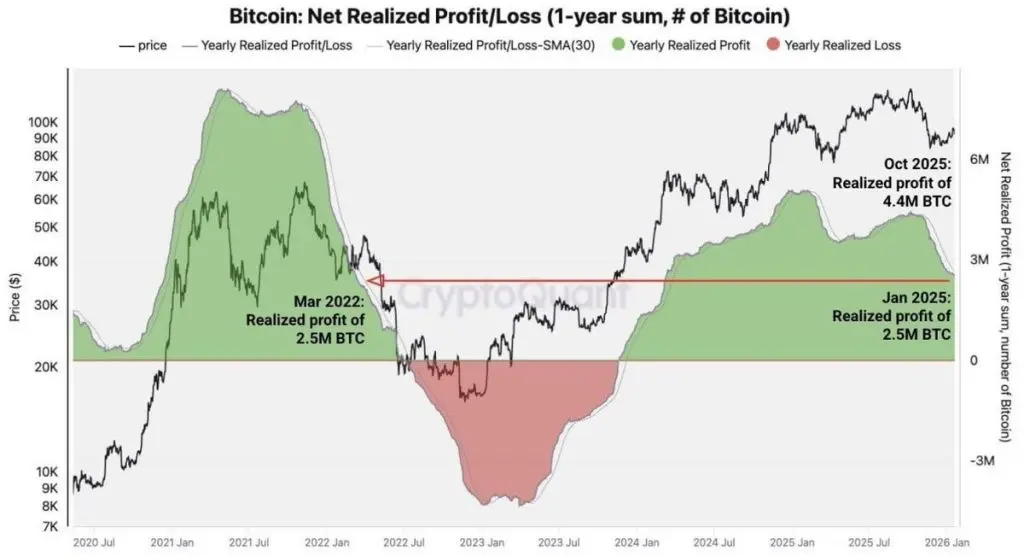

Eko Suara Sejarah: “Merah” serupa bertahan di pasar bear 2022; BTC kemudian berlipat ganda di fase bull

Perbandingan ETF: ETF BTC Spot (rata-rata entri ~$85.360) juga dalam kerugian unrealized → rasa sakit institusional yang lebih luas

5️⃣ Penggerak Makro & Fundamental

Makro Hawkish: Kekuatan USD, hasil riil lebih tinggi, ketidakpastian ketua Fed menekan aset risiko

Timing Siklus: Volatilitas pasca-halving adalah normal; koreksi/deleveraging sehat, bukan akhir dari bull

Dukungan Adopsi: Cadangan perusahaan yang memegang BTC melalui penurunan menguatkan narasi kematangan & adopsi

6️⃣ Risiko yang Diperkuat

Amplifikasi Leverage: MSTR memperbesar pergerakan BTC → penurunan ekuitas lebih tajam

Perangkap Dilusi: Diskon NAV memperlambat pembelian agresif; red yang berkepanjangan bisa menekan penjualan aset (kemungkinan rendah)

Penularan: Tidak ada ancaman sistemik langsung, tetapi sentimen rapuh jika BTC menguji kembali $70k–$72k

Volatilitas Persisten: Likuiditas tipis + sensitivitas headline → rentang perdagangan yang tidak stabil

7️⃣ Peluang & Kasus Bullish

Setup Pembelian Diskon Klasik: Ketakutan puncak sering mendahului pemulihan kuat (kerugian 2022 → keuntungan 2023–2025)

Keyakinan Saylor: Pembelian terbaru di puncak menandakan kepercayaan jangka panjang; strategi “beli lebih banyak”

Katalis Reclaim: BTC di atas $78k–$80k → perubahan hijau cepat, pengembalian premium NAV, pembalikan sentimen

Validasi Jangka Panjang: Kepemilikan BTC perusahaan melalui penurunan memperkuat adopsi arus utama

8️⃣ Pelajaran Taktis untuk Trader/Investor

Jangka Pendek: Perkirakan volatilitas tinggi; gunakan stop di bawah $74k–$75k untuk posisi long

Level Kunci: BTC reclaim $80k = bullish; pecah di bawah $72k = risiko lebih dalam 10–15%

Ukuran Posisi: Taruhan kecil, terukur; hindari meniru proxy leverage secara buta

Pelajaran Lebih Luas: Kerugian di atas kertas ≠ rasa sakit yang direalisasikan; fokus pada fundamental daripada headline viral

✅ Kesimpulan (3 Feb 2026)

Posisi merah singkat Strategy Inc. adalah peristiwa sentimen sementara tetapi signifikan. Leg makro 17–20% BTC menembus biaya dasar perusahaan di $76.052, mencapai puncak sekitar $1B kerugian unrealized, sebelum rebound ke sekitar $78.500+. Volume terkompresi (sekitar 30–40%), likuiditas berputar secara defensif, dan MSTR memperbesar downside (sekitar 8–10%), tetapi tidak terjadi krisis struktural. Ini adalah volatilitas siklus normal, bukan keruntuhan pasar — membuka peluang untuk strategi keyakinan sambil tetap berhati-hati dengan eksposur leverage.

Strategi Posisi Bitcoin Berbalik Merah – Analisis Pasar Komprehensif (3 Feb 2026)

Peristiwa terbaru dari Strategy Inc. (dulu MicroStrategy, kode: MSTR) sementara melihat kepemilikan BTC besar mereka beralih ke kerugian unrealized (“merah” di atas kertas) telah menjadi tonggak penting dalam lanskap Bitcoin dan investasi institusional. Dipimpin oleh Ketua Eksekutif Michael Saylor, kejadian ini memicu pergeseran sentimen tajam, debat, dan FUD di seluruh komunitas crypto, X, forum keuangan, dan meja perdagangan.

1️⃣ Pemicu Tepat & Status Saat Ini

Kepemilikan BTC: 713.502 BTC (laporan 8-K terbaru, 2 Feb 2026).

Biaya Akuisisi Rata-rata: $76.052/BTC (rata-rata, termasuk biaya; total biaya dasar sekitar ~$54,26Miliar).

Pembelian Terbaru:

855 BTC sekitar ~$87.974 masing-masing (26 Jan–1 Feb 2026)

Minggu sebelumnya: 2.932 BTC dengan rata-rata $90.061

Peristiwa Pemicu: BTC sempat turun di bawah $76.000 (terendah sekitar $74.500–$75.500 selama sesi Asia 1–2 Feb), menembus di bawah biaya dasar Strategy dan mengubah posisi menjadi merah.

Puncak Kerugian Unrealized: sekitar ~$900 juta–$1B pada titik terendah (sekitar 1,3–1,5% di bawah biaya rata-rata).

Pemulihan (3 Feb 2026): BTC rebound ke sekitar ~$78.400–$78.900 (+3–5% dari rendah akhir pekan), mengembalikan keuntungan unrealized kecil (2,5–3% di atas biaya). Nilai treasury: sekitar ~$55,8–$56,2Miliar.

Kesimpulan: Meskipun singkat, perubahan ke merah ini adalah tonggak psikologis yang menyoroti volatilitas inheren dari proxy BTC yang leverage.

2️⃣ Pergerakan Harga & Analisis Persentase

Drawdown Siklus BTC: ATH akhir 2025 $126.000 → saat ini $78.500 ≈ koreksi 37–38%

Penurunan Terbaru: $85.000–$90.000 → $74.500 ≈ penurunan 17–20% dalam beberapa hari

Pemicu Merah: Menembus di bawah $76.052 (sekitar 1–2% risiko downside)

Penguatan MSTR:

Proxy BTC dengan beta 2–3x → $MSTR turun 8–10%+ sebelum pasar saat berita merah

Drawdown 6 bulan sekitar 55–61% dari puncak

Setelah penurunan, MSTR diperdagangkan di bawah NAV (<1x nilai BTC), dibandingkan dengan sekitar 1,15x premium sebelumnya di $90k BTC

Rebound Pemulihan: BTC +4–6% intraday (2–3 Feb); MSTR kemungkinan +10–15% pada perubahan hijau

3️⃣ Volume, Likuiditas & Dinamika Pasar

Volume Spot: 30–40% di bawah rata-rata terbaru selama penurunan → trader mundur

Derivatif: Open interest futures menurun; tingkat pendanaan negatif → deleveraging klasik (sekitar 20–30% pengurangan leverage sistem)

Perpindahan Likuiditas:

Kedalaman spot BTC berkurang 10–15%

Likuiditas altcoin/mid-cap berkurang 30–50%

Rotasi defensif mengutamakan BTC/kap besar

Likuiditas Ekuitas MSTR: Erosi premium terhadap NAV membuat penggalangan modal di masa depan kurang efisien → memperlambat akumulasi BTC agresif

Dampak Kripto Lebih Luas: Total kapitalisasi pasar turun 10–15% selama akhir pekan; ~$590M longs dilikuidasi, ~$230M shorts habis

4️⃣ Mengapa Ini Penting: Sudut Psikologis & Struktural

Guncangan Sentimen: narasi “Bahkan Saylor merah” → lonjakan ketakutan ekstrem, memperkuat FUD

Tidak Ada Penjualan Paksa: Strategy memegang BTC tanpa panggilan jaminan; struktur menyerap volatilitas

Eko Suara Sejarah: “Merah” serupa bertahan di pasar bear 2022; BTC kemudian berlipat ganda di fase bull

Perbandingan ETF: ETF BTC Spot (rata-rata entri ~$85.360) juga dalam kerugian unrealized → rasa sakit institusional yang lebih luas

5️⃣ Penggerak Makro & Fundamental

Makro Hawkish: Kekuatan USD, hasil riil lebih tinggi, ketidakpastian ketua Fed menekan aset risiko

Timing Siklus: Volatilitas pasca-halving adalah normal; koreksi/deleveraging sehat, bukan akhir dari bull

Dukungan Adopsi: Cadangan perusahaan yang memegang BTC melalui penurunan menguatkan narasi kematangan & adopsi

6️⃣ Risiko yang Diperkuat

Amplifikasi Leverage: MSTR memperbesar pergerakan BTC → penurunan ekuitas lebih tajam

Perangkap Dilusi: Diskon NAV memperlambat pembelian agresif; red yang berkepanjangan bisa menekan penjualan aset (kemungkinan rendah)

Penularan: Tidak ada ancaman sistemik langsung, tetapi sentimen rapuh jika BTC menguji kembali $70k–$72k

Volatilitas Persisten: Likuiditas tipis + sensitivitas headline → rentang perdagangan yang tidak stabil

7️⃣ Peluang & Kasus Bullish

Setup Pembelian Diskon Klasik: Ketakutan puncak sering mendahului pemulihan kuat (kerugian 2022 → keuntungan 2023–2025)

Keyakinan Saylor: Pembelian terbaru di puncak menandakan kepercayaan jangka panjang; strategi “beli lebih banyak”

Katalis Reclaim: BTC di atas $78k–$80k → perubahan hijau cepat, pengembalian premium NAV, pembalikan sentimen

Validasi Jangka Panjang: Kepemilikan BTC perusahaan melalui penurunan memperkuat adopsi arus utama

8️⃣ Pelajaran Taktis untuk Trader/Investor

Jangka Pendek: Perkirakan volatilitas tinggi; gunakan stop di bawah $74k–$75k untuk posisi long

Level Kunci: BTC reclaim $80k = bullish; pecah di bawah $72k = risiko lebih dalam 10–15%

Ukuran Posisi: Taruhan kecil, terukur; hindari meniru proxy leverage secara buta

Pelajaran Lebih Luas: Kerugian di atas kertas ≠ rasa sakit yang direalisasikan; fokus pada fundamental daripada headline viral

✅ Kesimpulan (3 Feb 2026)

Posisi merah singkat Strategy Inc. adalah peristiwa sentimen sementara tetapi signifikan. Leg makro 17–20% BTC menembus biaya dasar perusahaan di $76.052, mencapai puncak sekitar $1B kerugian unrealized, sebelum rebound ke sekitar $78.500+. Volume terkompresi (sekitar 30–40%), likuiditas berputar secara defensif, dan MSTR memperbesar downside (sekitar 8–10%), tetapi tidak terjadi krisis struktural. Ini adalah volatilitas siklus normal, bukan keruntuhan pasar — membuka peluang untuk strategi keyakinan sambil tetap berhati-hati dengan eksposur leverage.