分享幣圈內容,享內容挖礦收益

placeholder

Mr_Desoza

$DOGE

DOGE目前在從接近$0.1022的強需求區反彈後進行盤整,形成較高低點結構,表明買盤逐漸回歸。價格穩定在短期支撐位$0.1055–$0.1060之上,該區域已轉變為關鍵反應水平。只要此區域保持完整,DOGE有望再次向立即阻力位$0.1105推進,該位置曾受到賣家積極防守。突破$0.1105可能引發持續上行,目標下一個上行區域約在$0.1158–$0.1180,與之前的分配區域相符。動能偏中性偏多,較高低點逐步形成。如果價格失守$0.1055支撐,可能會回撤至$0.1020,然後再迎來更強的需求。整體結構顯示緩慢積累,為看漲擴展做準備。$DOGE #StrategyBitcoinPositionTurnsRed

DOGE目前在從接近$0.1022的強需求區反彈後進行盤整,形成較高低點結構,表明買盤逐漸回歸。價格穩定在短期支撐位$0.1055–$0.1060之上,該區域已轉變為關鍵反應水平。只要此區域保持完整,DOGE有望再次向立即阻力位$0.1105推進,該位置曾受到賣家積極防守。突破$0.1105可能引發持續上行,目標下一個上行區域約在$0.1158–$0.1180,與之前的分配區域相符。動能偏中性偏多,較高低點逐步形成。如果價格失守$0.1055支撐,可能會回撤至$0.1020,然後再迎來更強的需求。整體結構顯示緩慢積累,為看漲擴展做準備。$DOGE #StrategyBitcoinPositionTurnsRed

DOGE0.59%

- 讚賞

- 1

- 留言

- 轉發

- 分享

這張圖片說明了一切 🌿從你開始。讓我們與眾不同。查看文章 👉 賺取 GREEN,與 ECOX Network 一起行動:#ECOX #GREEN #ECO_TO_EARN

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

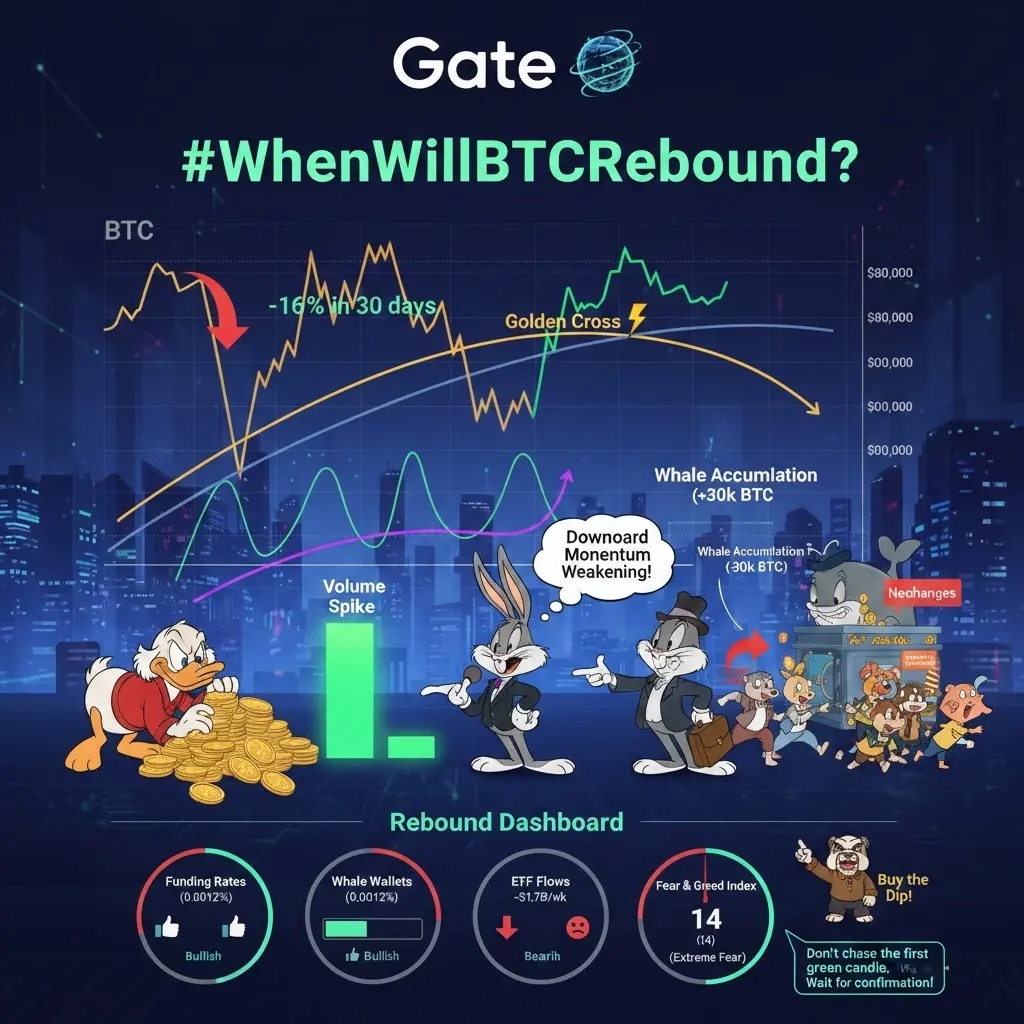

#InstitutionalHoldingsDebate 機構持倉辯論 📊 機構比特幣策略——信念勝過波動性

隨著比特幣在波動的市場環境中前行,機構行為與散戶反應之間正逐漸出現明顯分歧。儘管價格回調常常引發散戶的猶豫或賣出,但機構投資者展現出一種根植於長期信念而非短期情緒的模式。這一對比正成為當今市場中最重要的結構性信號之一。

鏈上數據和行業研究持續顯示在調整階段機構持續積累。大型持有者和鯨魚錢包已達到多月來的高點,而調查顯示近80%的機構打算在價格下跌時增加敞口。同時,現貨比特幣ETF仍是穩定的資金流入來源,吸收賣方壓力並在較低價格水平上加強需求。

這種積累行為反映出一種根本不同的投資框架。機構以以季度和年度為單位的長期時間視角運作,而非日或周。市場疲弱被視為進場良機,而非警示信號。比特幣正日益被定位為策略性投資組合的一部分,作為價值存儲、抗通脹工具和具有獨特風險回報特性的多元化資產。

ETF資金流進一步驗證了這一長期展望。即使在價格疲軟期間,比特幣ETF仍持續吸引資金,突顯機構偏好受監管且透明的敞口,與傳統金融基礎設施保持一致。這一機制使積累得以持續,而不依賴於投機性交易循環。

相較之下,散戶行為更為反應性。波動性常常引發恐慌性決策、槓桿平倉和參與度降低。歷史上,散戶情緒在下跌時會變得疲弱,而機構則悄然建立倉位。這種分歧至關重要,因為機構的積累形成了需求底線,抵消散戶的賣壓,

隨著比特幣在波動的市場環境中前行,機構行為與散戶反應之間正逐漸出現明顯分歧。儘管價格回調常常引發散戶的猶豫或賣出,但機構投資者展現出一種根植於長期信念而非短期情緒的模式。這一對比正成為當今市場中最重要的結構性信號之一。

鏈上數據和行業研究持續顯示在調整階段機構持續積累。大型持有者和鯨魚錢包已達到多月來的高點,而調查顯示近80%的機構打算在價格下跌時增加敞口。同時,現貨比特幣ETF仍是穩定的資金流入來源,吸收賣方壓力並在較低價格水平上加強需求。

這種積累行為反映出一種根本不同的投資框架。機構以以季度和年度為單位的長期時間視角運作,而非日或周。市場疲弱被視為進場良機,而非警示信號。比特幣正日益被定位為策略性投資組合的一部分,作為價值存儲、抗通脹工具和具有獨特風險回報特性的多元化資產。

ETF資金流進一步驗證了這一長期展望。即使在價格疲軟期間,比特幣ETF仍持續吸引資金,突顯機構偏好受監管且透明的敞口,與傳統金融基礎設施保持一致。這一機制使積累得以持續,而不依賴於投機性交易循環。

相較之下,散戶行為更為反應性。波動性常常引發恐慌性決策、槓桿平倉和參與度降低。歷史上,散戶情緒在下跌時會變得疲弱,而機構則悄然建立倉位。這種分歧至關重要,因為機構的積累形成了需求底線,抵消散戶的賣壓,

BTC-2.75%

- 讚賞

- 3

- 3

- 轉發

- 分享

discovery :

:

買入理財 💎查看更多

$

牛马

創建人@快去背单词

認購進度

0.00%

市值:

$0

創建我的代幣

#AltcoinDivergence

山寨幣背離深度解析:解讀碎片化加密市場中的信號

加密貨幣市場已進入一個山寨幣背離不再是偶發模式,而是生態系統的決定性特徵的階段。在過去數週中,儘管比特幣和以太坊在熟悉的支撐與阻力區域震盪,山寨幣已分裂成明確的層級:少數仍展現韌性和相對強勢,另一部分停滯不前,而大多數則受到強烈的下行壓力。這種背離並非偶然,它反映資本、情緒和信念正根據基本面、敘事和市場心理進行輪動,營造出一個細心觀察比盲目暴露更有價值的環境。

從本質上來看,山寨幣背離傳達的是質量與投機之間的市場分裂。具有強勁鏈上活動、日益增長的開發者參與、可擴展的基礎設施或具體採用的項目,即使在看跌的宏觀條件下仍能支撐。與Layer-2擴展、DeFi創新或實體資產代幣化相關的代幣經常展現出相對優越的表現,突顯市場參與者正越來越能區分投機炒作與結構性價值。相反,梗圖代幣、過度槓桿的流動性池或缺乏明確用途的項目,則比整體市場更快崩潰,揭示純粹情緒驅動敘事的脆弱性。觀察這種背離能提供資金和信念集中位置的洞察,幫助做出明智的配置決策,而非盲目追隨市場噪音。

技術層面進一步強化了這一故事。相對強弱指標、交易量和流動性指標在山寨幣之間出現劇烈背離。表現較佳的代幣通常展現出增加的流動性深度和較低的波動性,即使整體情緒偏空。這表明市場參與者正策略性地將資金輪動到具有結構防禦能力的代幣上。提前識別這些模式需要細

查看原文山寨幣背離深度解析:解讀碎片化加密市場中的信號

加密貨幣市場已進入一個山寨幣背離不再是偶發模式,而是生態系統的決定性特徵的階段。在過去數週中,儘管比特幣和以太坊在熟悉的支撐與阻力區域震盪,山寨幣已分裂成明確的層級:少數仍展現韌性和相對強勢,另一部分停滯不前,而大多數則受到強烈的下行壓力。這種背離並非偶然,它反映資本、情緒和信念正根據基本面、敘事和市場心理進行輪動,營造出一個細心觀察比盲目暴露更有價值的環境。

從本質上來看,山寨幣背離傳達的是質量與投機之間的市場分裂。具有強勁鏈上活動、日益增長的開發者參與、可擴展的基礎設施或具體採用的項目,即使在看跌的宏觀條件下仍能支撐。與Layer-2擴展、DeFi創新或實體資產代幣化相關的代幣經常展現出相對優越的表現,突顯市場參與者正越來越能區分投機炒作與結構性價值。相反,梗圖代幣、過度槓桿的流動性池或缺乏明確用途的項目,則比整體市場更快崩潰,揭示純粹情緒驅動敘事的脆弱性。觀察這種背離能提供資金和信念集中位置的洞察,幫助做出明智的配置決策,而非盲目追隨市場噪音。

技術層面進一步強化了這一故事。相對強弱指標、交易量和流動性指標在山寨幣之間出現劇烈背離。表現較佳的代幣通常展現出增加的流動性深度和較低的波動性,即使整體情緒偏空。這表明市場參與者正策略性地將資金輪動到具有結構防禦能力的代幣上。提前識別這些模式需要細

- 讚賞

- 1

- 1

- 轉發

- 分享

ybaser :

:

感謝您的更新#CryptoMarketWatch #CryptoMarketWatch — 探索數字金融的下一波浪潮

加密貨幣市場不再僅僅是投機交易者的遊樂場——它已成為全球金融、創新與戰略資本流動的重要晴雨表。每一次下跌、每一次反彈、每一根紅燭,都屬於一個更大的循環的一部分,理解這些模式對於任何認真想在數字資產中導航的人來說都至關重要。如今,市場正傳達一個整合與選擇性積累的階段信號,知情的投資者與機構正悄然佈局下一波增長,即使頭條新聞強調波動性與不確定性。

比特幣、以太坊及其他主要資產展現出結構性韌性,儘管短期內有修正。儘管散戶情緒波動,策略性玩家仍專注於流動性趨勢、交易所儲備、鏈上指標與宏觀協調,因為這些才是真正推動長期走勢的指標。價格是暫時的,佈局才是永恆的。機構正在擴大投入,開發者在構建基礎設施,監管透明度持續演進,為持續反彈創造框架,這可能重新定義市場領導地位。

加密貨幣的波動性不是威脅——它是特徵。它為那些理解風險、紀律與市場循環的人創造機會。每一次回調都壓縮流動性、清除弱者,並為更強勁的反彈奠定基礎。加密市場正逐漸成熟,這種成熟有利於那些具有戰略思維、耐心行動並融合技術與基本面洞察的參與者。

下一階段的加密市場將獎勵準備而非投機。提前佈局、多元配置與紀律風險管理正成為成功的標誌。機構資本的匯聚、日益增長的採用、技術創新與全球監管的關注,將為一個新的增長時代奠定基礎,在這個時代中,

查看原文加密貨幣市場不再僅僅是投機交易者的遊樂場——它已成為全球金融、創新與戰略資本流動的重要晴雨表。每一次下跌、每一次反彈、每一根紅燭,都屬於一個更大的循環的一部分,理解這些模式對於任何認真想在數字資產中導航的人來說都至關重要。如今,市場正傳達一個整合與選擇性積累的階段信號,知情的投資者與機構正悄然佈局下一波增長,即使頭條新聞強調波動性與不確定性。

比特幣、以太坊及其他主要資產展現出結構性韌性,儘管短期內有修正。儘管散戶情緒波動,策略性玩家仍專注於流動性趨勢、交易所儲備、鏈上指標與宏觀協調,因為這些才是真正推動長期走勢的指標。價格是暫時的,佈局才是永恆的。機構正在擴大投入,開發者在構建基礎設施,監管透明度持續演進,為持續反彈創造框架,這可能重新定義市場領導地位。

加密貨幣的波動性不是威脅——它是特徵。它為那些理解風險、紀律與市場循環的人創造機會。每一次回調都壓縮流動性、清除弱者,並為更強勁的反彈奠定基礎。加密市場正逐漸成熟,這種成熟有利於那些具有戰略思維、耐心行動並融合技術與基本面洞察的參與者。

下一階段的加密市場將獎勵準備而非投機。提前佈局、多元配置與紀律風險管理正成為成功的標誌。機構資本的匯聚、日益增長的採用、技術創新與全球監管的關注,將為一個新的增長時代奠定基礎,在這個時代中,

- 讚賞

- 3

- 5

- 轉發

- 分享

Yunna :

:

DYOR 🤓查看更多

$SENT

SENT 已經從近期高點近 $0.0366 大幅回落,現正穩定在 $0.0328–$0.0332 之間的強勁需求區域。這一區域歷來充當反應點,是持續走高的關鍵結構支撐。只要買家守住這個區域,向立即阻力位 $0.0348 的反彈仍然有可能。突破 $0.0348 可能為下一個上行目標約 $0.0375–$0.0390 開啟大門,該區域曾出現大量賣壓。回調顯示動能減弱,暗示下行可能已接近耗盡。然而,跌破 $0.0328 可能引發另一波掃蕩,向更深的流動性區域接近 $0.0315,然後才會有更強的需求介入。整體結構偏向於在修正後穩定並反彈。$SENT #WhenWillBTCRebound?

SENT 已經從近期高點近 $0.0366 大幅回落,現正穩定在 $0.0328–$0.0332 之間的強勁需求區域。這一區域歷來充當反應點,是持續走高的關鍵結構支撐。只要買家守住這個區域,向立即阻力位 $0.0348 的反彈仍然有可能。突破 $0.0348 可能為下一個上行目標約 $0.0375–$0.0390 開啟大門,該區域曾出現大量賣壓。回調顯示動能減弱,暗示下行可能已接近耗盡。然而,跌破 $0.0328 可能引發另一波掃蕩,向更深的流動性區域接近 $0.0315,然後才會有更強的需求介入。整體結構偏向於在修正後穩定並反彈。$SENT #WhenWillBTCRebound?

SENT-2.04%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

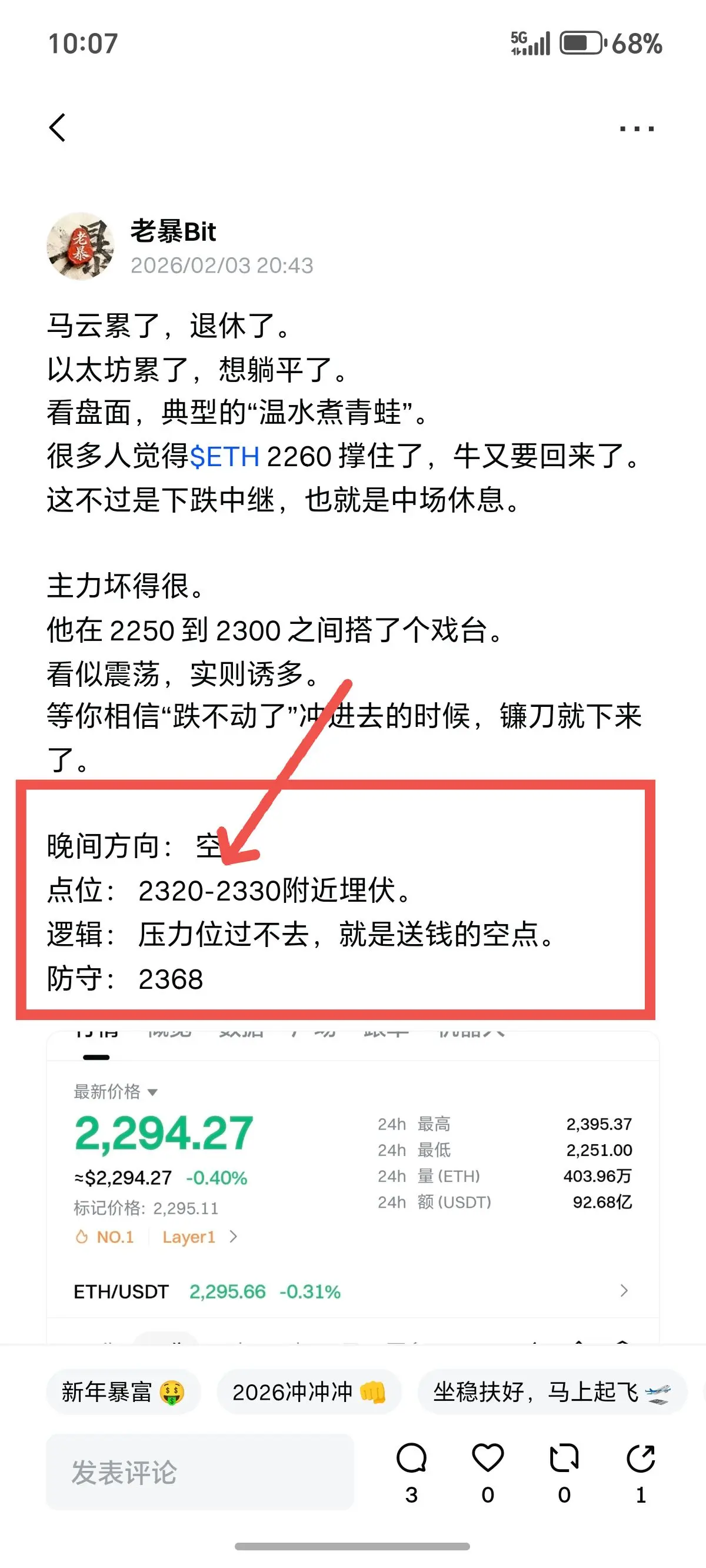

2026年2月4日現貨白銀早間解析

今早現貨白銀走震盪上行節奏,倫敦銀現報87.1附近,屬於前期暴跌後的修復行情。

消息面挺糾結:光伏剛需托底+抄底資金進場全球最大白銀ETF單日增持超800噸,給銀價托力,但美聯儲鷹派預期沒消,美元仍強勢,市場情緒還在消化前期極端波動。

技術面看,銀價在81美元附近獲支撐反彈,RSI沒到超買區,還有上行空間,但上方85-88美元區間有阻力,MACD顯示多頭動能在放緩,高位賣壓不輕。

總結來說,目前是震盪往上走,但回調風險沒斷,畢竟前期波動太極端,不會一路順暢漲。操作上別追高,靠近83-85美元支撐區可輕倉試多,目標看86-89美元,見好就收,倉位一定要控住,別貪多。

以上僅為個人建議,僅供參考,不構成投資依據,具體請以程景盛石磐布局為準!!$XAG3L #XAG

今早現貨白銀走震盪上行節奏,倫敦銀現報87.1附近,屬於前期暴跌後的修復行情。

消息面挺糾結:光伏剛需托底+抄底資金進場全球最大白銀ETF單日增持超800噸,給銀價托力,但美聯儲鷹派預期沒消,美元仍強勢,市場情緒還在消化前期極端波動。

技術面看,銀價在81美元附近獲支撐反彈,RSI沒到超買區,還有上行空間,但上方85-88美元區間有阻力,MACD顯示多頭動能在放緩,高位賣壓不輕。

總結來說,目前是震盪往上走,但回調風險沒斷,畢竟前期波動太極端,不會一路順暢漲。操作上別追高,靠近83-85美元支撐區可輕倉試多,目標看86-89美元,見好就收,倉位一定要控住,別貪多。

以上僅為個人建議,僅供參考,不構成投資依據,具體請以程景盛石磐布局為準!!$XAG3L #XAG

XAG3L16.38%

- 讚賞

- 2

- 留言

- 轉發

- 分享

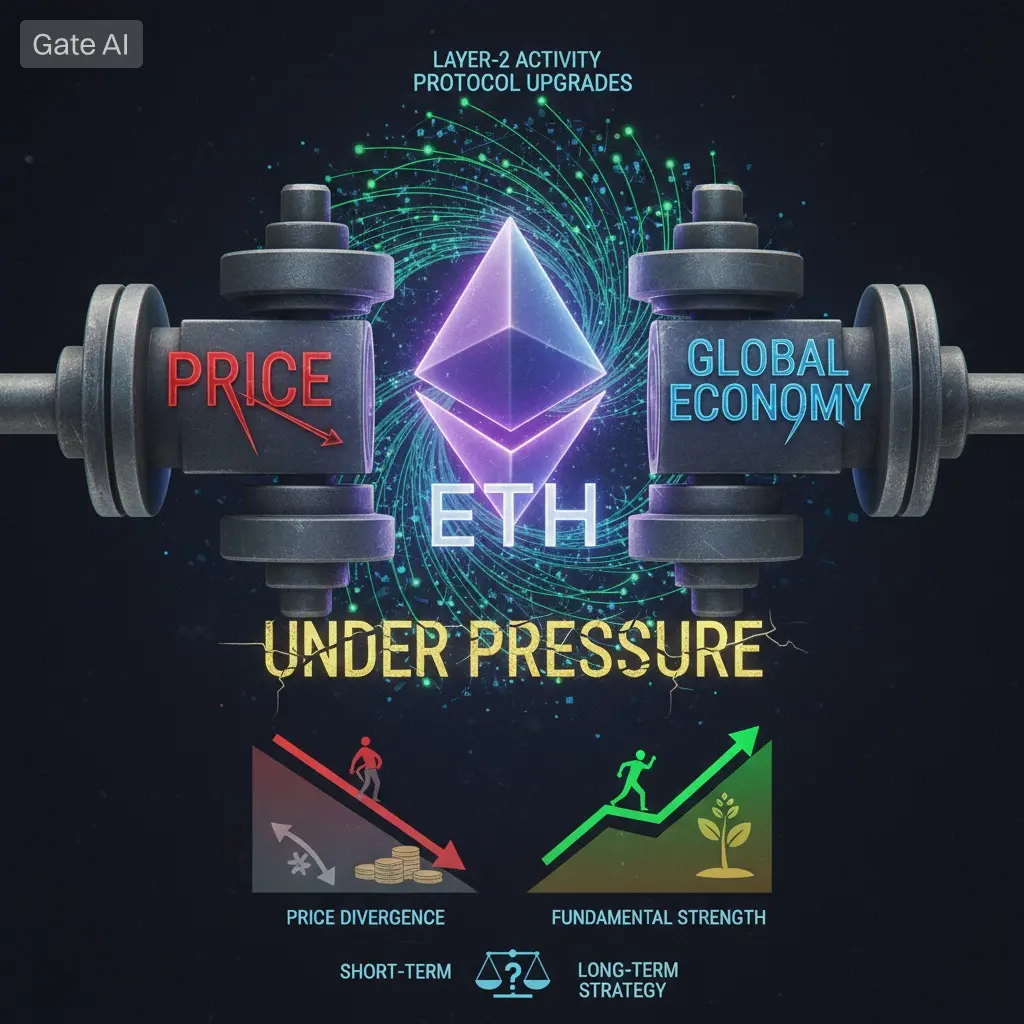

#ETHUnderPressure

以太坊壓力升高:在價格與進展之間尋找平衡

以太坊正經歷其最令人困惑的階段之一:網絡從未如此繁忙,但資產本身卻交易沉重且缺乏激勵。Layer-2 生態系統不斷擴展,rollup 的交易成本下降,開發者持續推出升級,並且 ETH 質押的機構基礎設施逐漸成熟。從理論上看,基本面比許多之前的高點都更健康,但圖表卻呈現出不同的故事。這種技術動能與市場表現之間的分歧,迫使投資者重新思考如何評估以太坊,以及在敘事與價格不一致時如何布局。

部分壓力來自結構性因素。加密貨幣資金變得越來越挑剔,追逐短期敘事,如迷因幣、AI 代幣或具有激進激勵的替代 Layer-1。相比之下,以太坊已轉變為較慢的基礎設施型資產——對生態系統至關重要,但對動能交易者來說較少吸引力。同時,質押收益率和 ETF 流入尚未產生許多預期的需求,而來自較便宜鏈的競爭也持續分散注意力。結果是,這是一個感覺像 Web3 骨幹但不是其投機引擎的資產。

然而,在價格疲軟之下,以太坊的經濟現實持續改善。Layer-2 網絡正吸引數百萬用戶,燃燒機制在活躍期仍在減少供應,重大升級穩步降低成本並提高擴展性。建立代幣化資產、DeFi 協議和鏈上支付的機構,儘管存在缺陷,仍然選擇以太坊作為結算層。這些是長期信號,雖然很少立即轉化為價格行動,但會在周期中塑造價值,而非幾週內。

在這樣的環境中布局,變得不再僅僅是預

查看原文以太坊壓力升高:在價格與進展之間尋找平衡

以太坊正經歷其最令人困惑的階段之一:網絡從未如此繁忙,但資產本身卻交易沉重且缺乏激勵。Layer-2 生態系統不斷擴展,rollup 的交易成本下降,開發者持續推出升級,並且 ETH 質押的機構基礎設施逐漸成熟。從理論上看,基本面比許多之前的高點都更健康,但圖表卻呈現出不同的故事。這種技術動能與市場表現之間的分歧,迫使投資者重新思考如何評估以太坊,以及在敘事與價格不一致時如何布局。

部分壓力來自結構性因素。加密貨幣資金變得越來越挑剔,追逐短期敘事,如迷因幣、AI 代幣或具有激進激勵的替代 Layer-1。相比之下,以太坊已轉變為較慢的基礎設施型資產——對生態系統至關重要,但對動能交易者來說較少吸引力。同時,質押收益率和 ETF 流入尚未產生許多預期的需求,而來自較便宜鏈的競爭也持續分散注意力。結果是,這是一個感覺像 Web3 骨幹但不是其投機引擎的資產。

然而,在價格疲軟之下,以太坊的經濟現實持續改善。Layer-2 網絡正吸引數百萬用戶,燃燒機制在活躍期仍在減少供應,重大升級穩步降低成本並提高擴展性。建立代幣化資產、DeFi 協議和鏈上支付的機構,儘管存在缺陷,仍然選擇以太坊作為結算層。這些是長期信號,雖然很少立即轉化為價格行動,但會在周期中塑造價值,而非幾週內。

在這樣的環境中布局,變得不再僅僅是預

- 讚賞

- 2

- 1

- 轉發

- 分享

ybaser :

:

感謝您的寶貴資訊與分享!☺️xianni

仙逆

創建人@郑小希

上市進度

0.00%

市值:

$0.1

創建我的代幣

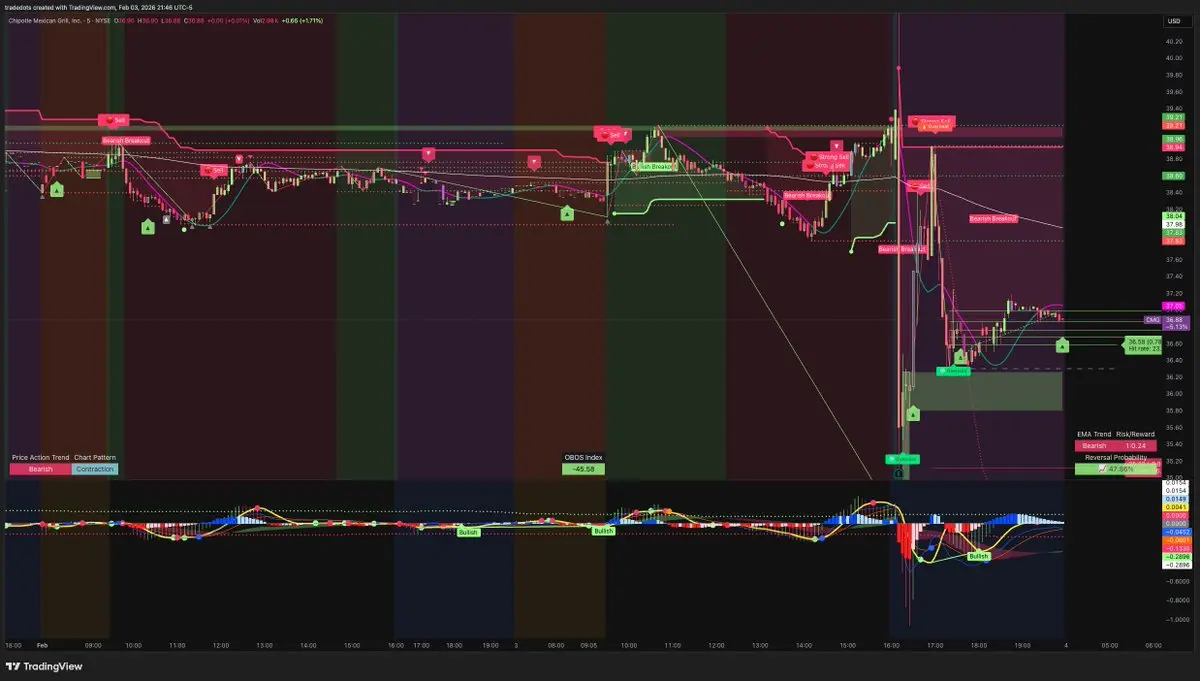

$CMG:盈利情緒的混合信號:負面

Chipotle 的第4季度盈利超出預期,但同店銷售額下降和謹慎的展望顯示出維持動能的挑戰。

查看原文Chipotle 的第4季度盈利超出預期,但同店銷售額下降和謹慎的展望顯示出維持動能的挑戰。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

《藍V 💙 好友不是朋友,是你2026年的ATM 提款機?》兄弟姊妹們,別把這當成簡單的社交遊戲🎯。這是一場“全員付費用戶的私域流量”建設🔥。列表裡全是藍V,每一次互動,都是在給對方“打錢💸”;對方的每一次回眸,都是在給你“打錢”✅。我們互為彼此的移動ATM機🤝。熬過冷啓動期⏳、手裡握著幾千個活躍藍V好友👥的人,才有資格接住2026年的這波富貴🚀💰。讓我們把“發工資聯盟”做大!現在的每一次枯燥點擊,都是在為未來的每一次入賬鋪路🛣️。互關🤝保證生存,內容🌹✨🥂博取未來!熬過去,終點見!💎#X收益 #藍V互助 #馬斯克 #推特變現 #長期主義 #2026新政原文放在下方,以上輯錄了本人覺得非常有價值的提醒。謝謝!💝💝💝🥂🥂🥂✨✨

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚨 最新消息 | ARENAR 情報:🇺🇸 達賴喇嘛在新公布的愛潑斯坦電子郵件中被提及多達169次,其中包括對2012年個人會面和相關活動的提及。#EpsteinFiles # 達賴喇嘛 #Breaking # 愛潑斯坦 #JeffreyEpstein

查看原文

- 讚賞

- 1

- 留言

- 轉發

- 分享

随着AI应用进入规模化爆发阶段,一个根本性的压力正急剧凸显:当模型参数与应用数量同步指数级增长,我们依赖的传统中心化云计算架构,是否还能承受其重?当前的集中式云算力模式正面临多重结构性挑战。成本持续攀升,算力供给受限于少数巨头的数据中心布局,扩展弹性存在物理天花板。更重要的是这种高度集中的单一架构,已成为系统性风险的潜在源头,从局部故障可能引发的服务中断,到地缘政治因素对算力供应链的扰动。在此背景下@dgrid_ai 所代表的分布式算力网络,提供了一条关键的替代路径。它的核心不是简单地连接更多计算机,而是通过构建一个去中心化的全球算力市场与调度系统,将分散在不同地域、不同主体的闲置计算资源(从数据中心到个人设备)整合成一个具有统一接口的弹性供给池。DGrid 本质上是在创建一个与中心化云平行、且更具韧性的AI算力基础设施层。这种分布式架构带来了显著的范式优势。它不仅通过资源冗余极大地提升了系统的整体扩展能力和成本效率,更重要的是,它通过打破地理与行政边界的集中性,从根本上增强了AI基础设施在应对网络波动、局部政策变化或物理灾害时的稳定性与抗逆性。$DGAI 作为其生态代币,正是驱动这一全球资源网络有效激励、协调与治理的关键要素。因此DGrid 的探索指向一个清晰的未来:AI的长期、可持续且安全的指数级增长,无法仅建立在日益庞大而脆弱的中心化支柱上。未来真正健壮的AI生态必然需要由分

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

美國11月貿易逆差擴大近34年來最大幅度

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 1

- 轉發

- 分享

GateUser-bfd82b1b :

:

5σ 請注意,這裡的“5σ”代表統計學中的“超過五個標準差”,常用於描述極端的偏差或罕見事件。在此上下文中,可能是指某個數據點或結果的顯著性水平。

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

最新消息

查看更多置頂

#交易員說Gate廣場

跟單交易員訪談來襲!我們將採訪數位收益勝率優秀的交易員,分享他們在廣場記錄交易的體驗。

今天我們請到的是,在廣場分享操盤RIVER 取得10000USDT收益的 TX纏論量化實盤全自動。聽聽他使用Gate廣場記錄交易的心得吧!

更多關於明星交易員

https://www.gate.com/zh/announcements/article/49427Gate 廣場內容挖礦煥新公測進行中!

發帖互動帶交易,最高享 60% 手續費返佣!

參與教程

1️⃣ 報名公測:https://www.gate.com/questionnaire/7358

2️⃣ 用代幣組件 / 跟單卡片發帖,分享行情觀點

3️⃣ 與粉絲互動,促成真實交易

🎁 獎勵機制

• 基礎返佣:粉絲交易即得 10%

• 發帖 / 互動達標:每週再加 10%

• 排名加碼:周榜前 100 再享 10%

• 新 / 回歸創作者:返佣翻倍

活動詳情:https://www.gate.com/announcements/article/49475

加入 Gate 廣場,變身內容礦工,讓內容真正變成長期收益Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672