#GateJanTransparencyReport Від біржі до фінансової інфраструктури (Січневий прогноз 2026)

Звіт про прозорість Gate за січень 2026 року ознаменовує рішучу стратегічну трансформацію. Платформа більше не позиціонує себе лише як централізована криптобіржа, а як повністю інтегрована екосистема DeTraFi, яка поєднує децентралізовані фінанси, традиційні ринки та інфраструктуру на базі штучного інтелекту у єдину капітальну мережу.

Ця еволюція відображає ширший зсув у галузі: провідні платформи стають фінансовими системами, а не просто торговими майданчиками.

Фінансова безпека: прозорість як конкурентна перевага

У центрі розширення Gate лежить управління ризиками рівня інституцій та захист капіталу.

З загальним резервним коефіцієнтом 125% і загальними резервами, що наближаються до 9,5 мільярдів доларів, Gate підтримує міцну платоспроможність навіть за екстремальних ринкових навантажень. Резерви у біткоїнах, що перевищують 140%, разом із стабільним перевищенням забезпеченості активів, зміцнюють довіру серед інституційних та високоприбуткових учасників.

У галузі, де довіра залишається вразливою, прозорість стала головною стратегічною перевагою Gate.

Інтеграція TradFi: усунення капітальних тертя

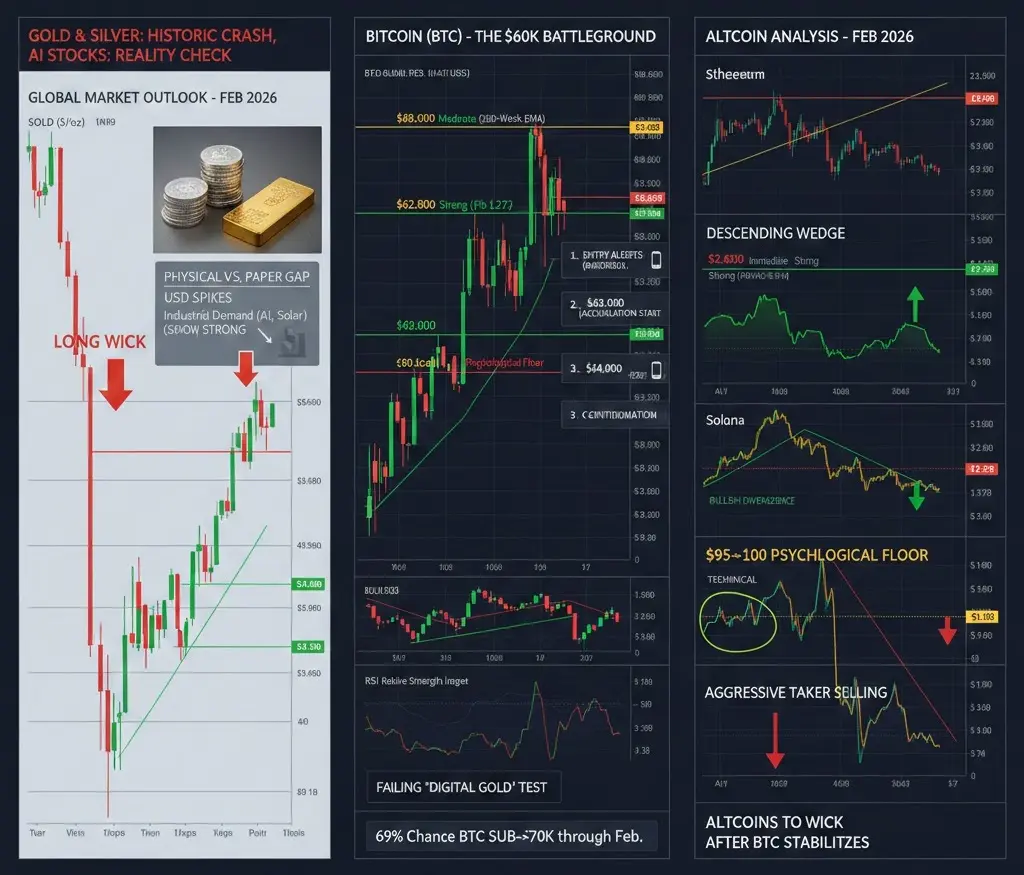

Найсильнішим драйвером зростання січня стала інтеграція Gate із традиційними фінансовими ринками.

Завдяки можливості торгівлі металами, валютами, індексами та акціями з використанням маржінгу на базі USDT, Gate ефективно об’єднала цифрові та класичні активи у єдиному інфраструктурному шарі. Це усуває бар’єри конвертації, зменшує затримки розрахунків і підвищує гнучкість портфеля.

З кумулятивним обсягом TradFi понад $20 мільярдів, ця модель відображає зростаючий попит на крос-активне експозицію під час періодів макроекономічної волатильності.

USDx: єдиний шар розрахунків

Введення USDx, прив’язаного 1:1 до USDT, зміцнює внутрішню капітальну екосистему Gate.

USDx функціонує як універсальний засіб розрахунків, забезпечуючи безшовний перехід між крипто- та традиційними інструментами без повторних конвертацій валют. Це підвищує ефективність капіталу, спрощує управління ризиками і зменшує операційні тертя для активних трейдерів та інституційних учасників.

Розширення Web3: побудова on-chain інфраструктури

Децентралізація Gate прискорюється.

Перейменування в Gate DEX і швидке впровадження Gate Layer (L2) свідчать про довгострокову прихильність до масштабованої on-chain інфраструктури. Активність мережі продовжує зростати, з адресами понад 100 мільйонів і обсягом транзакцій, що зростає на 22% місяць до місяця.

Ці показники відображають розширення участі розробників, розгортання додатків і залучення користувачів у стосунках із Web3 Gate.

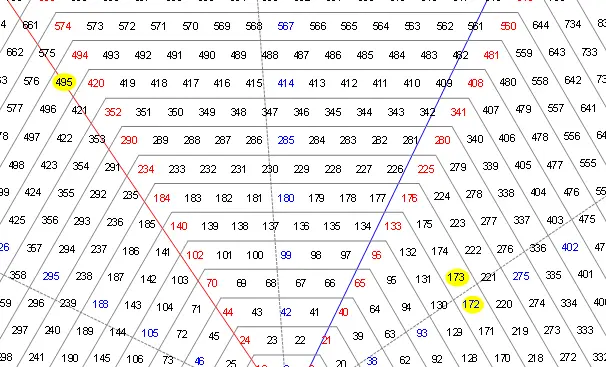

Інтеграція штучного інтелекту: GateAI як шар торгової розвідки

Інтеграція технологій — ще один визначальний стовп стратегії Gate.

Запуск GateAI вводить інтерпретацію ринку в реальному часі, розширену аналітику свічкових графіків і розпізнавання поведінкових патернів. З повідомленою задоволеністю користувачів на рівні 88%, GateAI ілюструє, як штучний інтелект стає ключовим компонентом сучасних торгових систем, а не допоміжною функцією.

ШІ тепер інтегрований у підтримку прийняття рішень, оцінку ризиків і оптимізацію виконання.

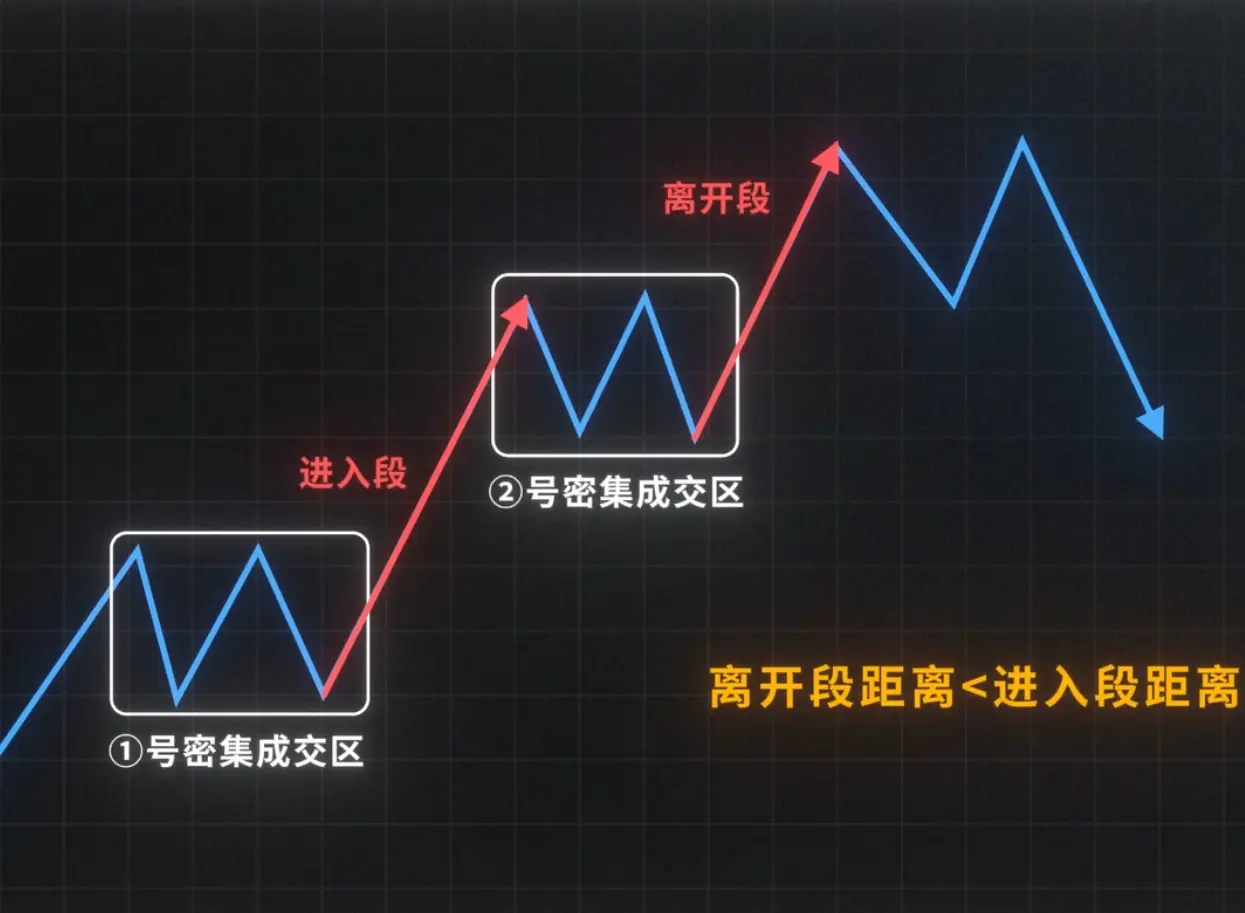

Управління активами та дохідність: від спекуляцій до розподілу

Продукти управління активами та дохідністю Gate демонструють сильний структурний імпульс.

“On-Chain Earnings” перевищили 1,3 мільярда доларів у загальній заблокованій цінності, тоді як стейкінг ETH, що наближається до 170 000 ETH, відображає зростаючу довіру до інфраструктури зберігання та доходності Gate.

Ці тенденції свідчать про перехід від короткострокової спекуляції до структурованого розгортання капіталу та довгострокового формування портфеля.

GateToken (GT): закріплення екосистеми

У межах цієї інтегрованої системи GateToken (GT) перетворився на базовий утилітарний актив.

Як єдиний газовий токен для Gate Layer і Gate DEX, GT закріплює активність мережі та розрахунки транзакцій. Майбутній дефляційний механізм згоряння — пов’язаний із доходами платформи та використанням on-chain — безпосередньо узгоджує економіку токена з ростом екосистеми.

Цей дизайн посилює довгострокову цінність і підсилює роль GT як основного інфраструктурного токена.

Зростання деривативів: інституційний двигун ліквідності

Доля ринку деривативів Gate зросла до 11%, що позиціонує її серед найшвидше зростаючих централізованих платформ, що входять у 2026 рік.

Це зростання відображає:

Зростання глибини ліквідності

Покращені системи управління ризиками

Покращені рамки маржі

Зростаючу участь інституцій

Деривативи тепер функціонують як центральний двигун ліквідності у ширшій екосистемі Gate.

Стратегічне позиціонування: план DeTraFi

Gate стратегічно позиціонує себе на перетині:

Криптовалютних ринків

Традиційних фінансів

Децентралізованої інфраструктури

Аналітики на базі штучного інтелекту

Ця конвергенція дозволяє капіталу рухатися вільно між класами активів без структурних бар’єрів.

У епоху, визначену регуляторним контролем, волатильністю капіталу та інституційним входженням, ця інтегрована архітектура може стати планом для платформ фінансового майбутнього наступного покоління.

Висновок: конкуренція за інфраструктуру, а не за комісії

Gate більше не змагається переважно за торгові комісії, лістинги токенів або короткострокові стимули.

Він змагається за:

✔ Стійкість системи

✔ Прозорість

✔ Інтеграцію між ринками

✔ Технологічну глибину

✔ Інституційну довіру

Ця стратегічна зміна перетворює Gate із торгової площадки на фінансову операційну систему.

Gate більше не просто сприяє торгівлі.

Він створює фінансову інфраструктуру на наступне десятиліття.

Звіт про прозорість Gate за січень 2026 року ознаменовує рішучу стратегічну трансформацію. Платформа більше не позиціонує себе лише як централізована криптобіржа, а як повністю інтегрована екосистема DeTraFi, яка поєднує децентралізовані фінанси, традиційні ринки та інфраструктуру на базі штучного інтелекту у єдину капітальну мережу.

Ця еволюція відображає ширший зсув у галузі: провідні платформи стають фінансовими системами, а не просто торговими майданчиками.

Фінансова безпека: прозорість як конкурентна перевага

У центрі розширення Gate лежить управління ризиками рівня інституцій та захист капіталу.

З загальним резервним коефіцієнтом 125% і загальними резервами, що наближаються до 9,5 мільярдів доларів, Gate підтримує міцну платоспроможність навіть за екстремальних ринкових навантажень. Резерви у біткоїнах, що перевищують 140%, разом із стабільним перевищенням забезпеченості активів, зміцнюють довіру серед інституційних та високоприбуткових учасників.

У галузі, де довіра залишається вразливою, прозорість стала головною стратегічною перевагою Gate.

Інтеграція TradFi: усунення капітальних тертя

Найсильнішим драйвером зростання січня стала інтеграція Gate із традиційними фінансовими ринками.

Завдяки можливості торгівлі металами, валютами, індексами та акціями з використанням маржінгу на базі USDT, Gate ефективно об’єднала цифрові та класичні активи у єдиному інфраструктурному шарі. Це усуває бар’єри конвертації, зменшує затримки розрахунків і підвищує гнучкість портфеля.

З кумулятивним обсягом TradFi понад $20 мільярдів, ця модель відображає зростаючий попит на крос-активне експозицію під час періодів макроекономічної волатильності.

USDx: єдиний шар розрахунків

Введення USDx, прив’язаного 1:1 до USDT, зміцнює внутрішню капітальну екосистему Gate.

USDx функціонує як універсальний засіб розрахунків, забезпечуючи безшовний перехід між крипто- та традиційними інструментами без повторних конвертацій валют. Це підвищує ефективність капіталу, спрощує управління ризиками і зменшує операційні тертя для активних трейдерів та інституційних учасників.

Розширення Web3: побудова on-chain інфраструктури

Децентралізація Gate прискорюється.

Перейменування в Gate DEX і швидке впровадження Gate Layer (L2) свідчать про довгострокову прихильність до масштабованої on-chain інфраструктури. Активність мережі продовжує зростати, з адресами понад 100 мільйонів і обсягом транзакцій, що зростає на 22% місяць до місяця.

Ці показники відображають розширення участі розробників, розгортання додатків і залучення користувачів у стосунках із Web3 Gate.

Інтеграція штучного інтелекту: GateAI як шар торгової розвідки

Інтеграція технологій — ще один визначальний стовп стратегії Gate.

Запуск GateAI вводить інтерпретацію ринку в реальному часі, розширену аналітику свічкових графіків і розпізнавання поведінкових патернів. З повідомленою задоволеністю користувачів на рівні 88%, GateAI ілюструє, як штучний інтелект стає ключовим компонентом сучасних торгових систем, а не допоміжною функцією.

ШІ тепер інтегрований у підтримку прийняття рішень, оцінку ризиків і оптимізацію виконання.

Управління активами та дохідність: від спекуляцій до розподілу

Продукти управління активами та дохідністю Gate демонструють сильний структурний імпульс.

“On-Chain Earnings” перевищили 1,3 мільярда доларів у загальній заблокованій цінності, тоді як стейкінг ETH, що наближається до 170 000 ETH, відображає зростаючу довіру до інфраструктури зберігання та доходності Gate.

Ці тенденції свідчать про перехід від короткострокової спекуляції до структурованого розгортання капіталу та довгострокового формування портфеля.

GateToken (GT): закріплення екосистеми

У межах цієї інтегрованої системи GateToken (GT) перетворився на базовий утилітарний актив.

Як єдиний газовий токен для Gate Layer і Gate DEX, GT закріплює активність мережі та розрахунки транзакцій. Майбутній дефляційний механізм згоряння — пов’язаний із доходами платформи та використанням on-chain — безпосередньо узгоджує економіку токена з ростом екосистеми.

Цей дизайн посилює довгострокову цінність і підсилює роль GT як основного інфраструктурного токена.

Зростання деривативів: інституційний двигун ліквідності

Доля ринку деривативів Gate зросла до 11%, що позиціонує її серед найшвидше зростаючих централізованих платформ, що входять у 2026 рік.

Це зростання відображає:

Зростання глибини ліквідності

Покращені системи управління ризиками

Покращені рамки маржі

Зростаючу участь інституцій

Деривативи тепер функціонують як центральний двигун ліквідності у ширшій екосистемі Gate.

Стратегічне позиціонування: план DeTraFi

Gate стратегічно позиціонує себе на перетині:

Криптовалютних ринків

Традиційних фінансів

Децентралізованої інфраструктури

Аналітики на базі штучного інтелекту

Ця конвергенція дозволяє капіталу рухатися вільно між класами активів без структурних бар’єрів.

У епоху, визначену регуляторним контролем, волатильністю капіталу та інституційним входженням, ця інтегрована архітектура може стати планом для платформ фінансового майбутнього наступного покоління.

Висновок: конкуренція за інфраструктуру, а не за комісії

Gate більше не змагається переважно за торгові комісії, лістинги токенів або короткострокові стимули.

Він змагається за:

✔ Стійкість системи

✔ Прозорість

✔ Інтеграцію між ринками

✔ Технологічну глибину

✔ Інституційну довіру

Ця стратегічна зміна перетворює Gate із торгової площадки на фінансову операційну систему.

Gate більше не просто сприяє торгівлі.

Він створює фінансову інфраструктуру на наступне десятиліття.