«Невидимий податок» у мережі Solana

Кілька років тому стаття “Payment for Order Flow on Solana” висвітлила приховані аспекти ринку комісій у мережі Solana, що спричинило масштабну дискусію серед англомовної спільноти Crypto Twitter.

Payment for Order Flow (PFOF) — це усталена модель у традиційних фінансах. Robinhood першою використала PFOF для запуску “zero-commission trading”, швидко обігнавши класичних брокерів. Такий підхід забезпечив Robinhood значні прибутки та змусив галузевих лідерів Charles Schwab і E-Trade впровадити аналогічні рішення, що докорінно змінило структуру роздрібного брокерського ринку США.

У 2021 році Robinhood отримала майже $1 млрд доходу від PFOF, що становило близько половини її річного прибутку. У 2025 році квартальні доходи Robinhood від PFOF залишалися на рівні сотень мільйонів доларів, що підтверджує високу рентабельність цієї моделі.

Маркетмейкери у традиційних фінансах віддають перевагу роздрібному потоку ордерів. Причина очевидна: роздрібні ордери вважаються “non-toxic” (нетоксичними) — вони часто базуються на емоціях або негайній потребі, а не на точних прогнозах майбутньої ціни. Приймаючи такі ордери, маркетмейкери стабільно заробляють на спреді між ціною купівлі та продажу без ризику торгівлі проти інституційних учасників з інсайдом.

Для отримання вигоди брокерські компанії, як Robinhood, агрегують роздрібний потік ордерів і продають його оптом маркетмейкерам, таким як Citadel, отримуючи значні винагороди.

Регуляторний контроль у традиційних фінансах забезпечує певний захист роздрібним інвесторам. Regulation NMS від SEC вимагає, щоб навіть агреговані ордери виконувалися за цінами не гіршими за найкращі ринкові.

У нерегульованому блокчейн-середовищі застосунки використовують інформаційну асиметрію. Вони змушують користувачів платити пріоритетні комісії та “tips” (чайові), що значно перевищують реальні потреби мережі, непомітно отримуючи надлишок. Це фактично створює високий “invisible tax” (невидимий податок) для необізнаних користувачів.

Монетизація користувацького потоку

Для застосунків із суттєвим контролем точок доступу користувачів стратегії монетизації набагато складніші, ніж здається більшості.

Фронтенд-застосунки та гаманці визначають, куди надсилаються транзакції користувачів, як вони виконуються та наскільки швидко потрапляють у блокчейн. На кожному етапі життєвого циклу транзакції виникає можливість вилучити цінність з користувача.

Продаж доступу користувачів маркетмейкерам

Як і Robinhood, застосунки Solana можуть продавати “access rights” (права доступу) маркетмейкерам.

Модель Request for Quote (RFQ) ілюструє цей підхід. На відміну від класичних AMM, RFQ дозволяє користувачам чи застосункам отримувати котирування та торгувати безпосередньо з конкретними маркетмейкерами. У Solana агрегатори, такі як Jupiter, вже впровадили цю модель (JupiterZ). Тут застосунки можуть стягувати з маркетмейкерів комісію за підключення або напряму продавати агрегований потік роздрібних ордерів. Зі звуженням спредів у блокчейні така модель “user brokerage” (брокеридж користувачів) буде поширюватися ще більше.

Крім того, формуються альянси між DEX та агрегаторами. Приватні AMM і DEX залежать від трафіку, який генерують агрегатори, а самі агрегатори мають можливість стягувати комісії з постачальників ліквідності та ділитися частиною прибутку з фронтенд-застосунками.

Наприклад, коли гаманець Phantom направляє ордер користувача до Jupiter, постачальники ліквідності, такі як HumidiFi чи Meteora, можуть платити Jupiter за право виконати угоду. Jupiter, отримавши “channel fee” (канальну комісію), ділиться її частиною з Phantom.

Хоча така схема офіційно не підтверджена, автор вважає, що з огляду на фінансові стимули подібні практики розподілу доходів майже неминучі у галузі.

Хижацькі ринкові ордери

Коли користувач натискає “Confirm” і підписує транзакцію у гаманці, фактично створюється ринковий ордер із параметром slippage (прослизання ціни).

Застосунки мають два основних варіанти обробки таких ордерів:

Конструктивний: продати можливість “backrun” (арбітраж у хвості) професійним трейдерам і розділити прибуток. Backrun — це коли ордер на купівлю користувача на DEX1 підвищує ціну токена, а арбітражний бот одразу купує на DEX2 у тому ж блоці (без впливу на ціну виконання користувача на DEX1), після чого продає на DEX1.

Експлуатативний: співпрацювати із sandwich-атаками (“сендвіч-атаки”) проти власних користувачів, штучно завищуючи ціну виконання.

Навіть обравши конструктивний варіант, застосунки можуть не діяти в інтересах користувачів. Для максимізації прибутку від backrun вони можуть навмисне затримувати подання транзакції. Заради вигоди можуть також направляти користувачів у пули з низькою ліквідністю, створюючи сильніші цінові коливання і більше можливостей для арбітражу.

Є дані, що окремі відомі фронтенд-застосунки Solana застосовують такі практики.

Хто отримує ваші “tips”?

Якщо попередні стратегії складні технічно, то маніпуляції з “transaction fees” (транзакційними комісіями) часто є очевидними.

У Solana комісії користувача мають дві складові:

- Priority Fee — комісія на рівні протоколу, яка сплачується напряму валідаторам.

- Transaction Tip — платіж у SOL на будь-яку адресу, зазвичай на адресу “landing service provider” (постачальника сервісу включення) на кшталт Jito. Такі провайдери самі вирішують, яку частку віддати валідаторам, а яку повернути застосунку.

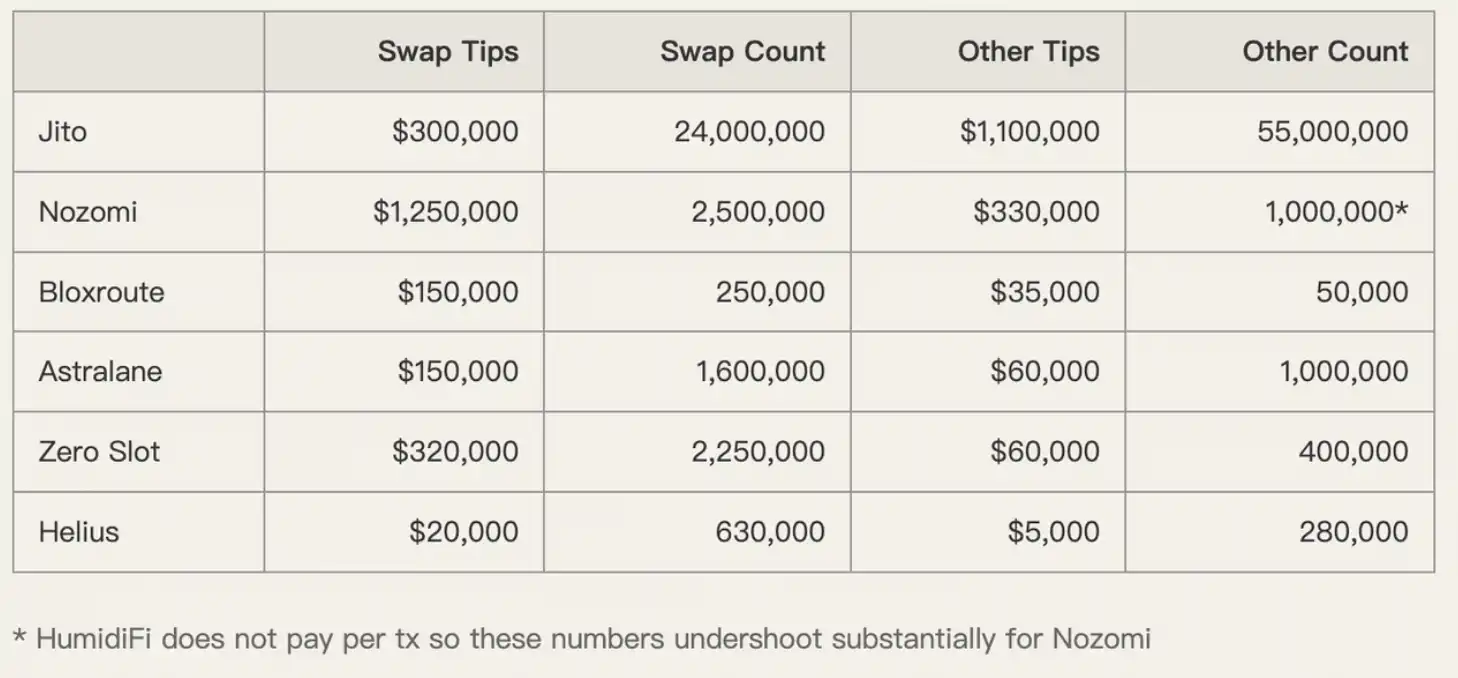

Чому використовують landing service providers? У періоди завантаження мережі стандартні трансляції транзакцій часто не проходять. Landing service providers виступають “VIP-каналами”, оптимізуючи маршрути і гарантуючи користувачам успішне включення транзакції.

Складний ринок “builders” і фрагментована система маршрутизації у Solana створили цю нішу, відкривши суттєві можливості для вилучення ренти застосунками. Застосунки часто пропонують користувачам платити високі “tips” за “гарантоване включення”, а потім діляться премією з landing service providers.

Потік транзакцій і структура комісій

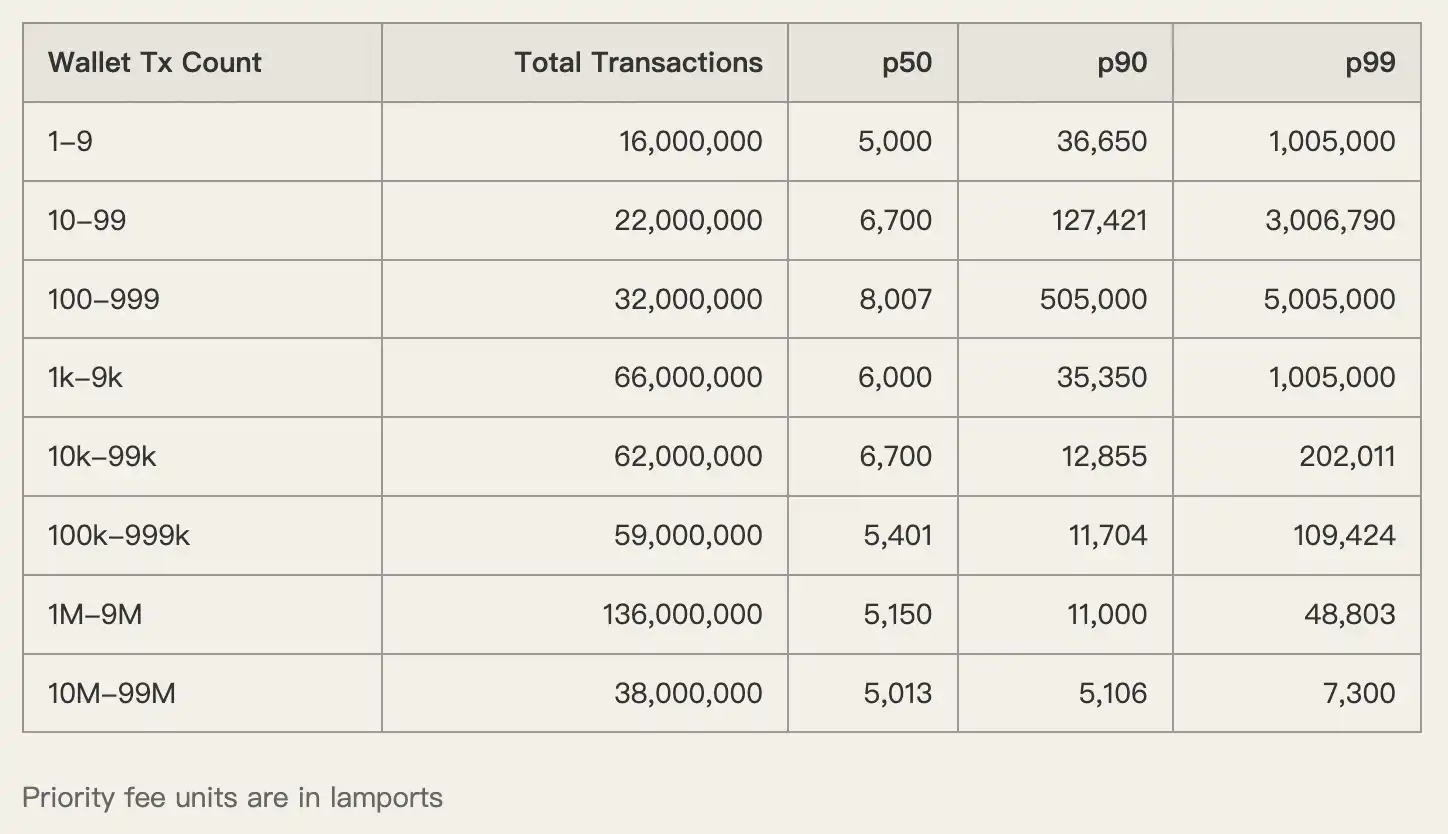

Розглянемо дані: з 1 по 8 грудня 2025 року мережа Solana обробила 450 млн транзакцій.

Сервіс включення Jito обробив 80 млн із них, зайнявши 93,5% ринку builders. Більшість цих транзакцій стосувалися обміну, оновлення oracle та операцій маркетмейкінгу.

У такому високонавантаженому середовищі користувачі часто платять великі комісії, сподіваючись на швидке включення транзакції. Але чи справді ці комісії необхідні?

Не завжди. Дані свідчать, що гаманці з низькою активністю — переважно роздрібні користувачі — платять непропорційно високі пріоритетні комісії. Оскільки блоки тоді не були заповнені, ці користувачі явно переплачували.

Застосунки використовують страх користувачів перед невиконанням транзакції, спонукаючи їх встановлювати завищені “tips”. Через домовленості з landing service providers вони забирають цю премію.

Axiom: негативний приклад

Щоб проілюструвати цю модель “extraction” (вилучення), автор провів кейс-стаді на Axiom — одному з провідних застосунків Solana.

Axiom генерував найбільші комісії за транзакції у мережі не лише завдяки великій базі користувачів, а й через агресивні практики стягнення комісій.

Дані показують, що користувачі Axiom сплачували медіанну (p50) пріоритетну комісію у 1 005 000 лампортів. Для порівняння, гаманці високочастотного трейдингу платили лише 5 000–6 000 лампортів — різниця у 200 разів.

Те саме стосується і “tips”.

Користувачі Axiom платили “tips” на сервісах включення Nozomi та Zero Slot значно вище ринкового середнього. Застосунок використовував чутливість користувачів до швидкості, стягуючи з них подвійні комісії без жодного негативного фідбеку.

Автор прямо заявляє: “The vast majority of transaction fees paid by Axiom users ultimately end up in the Axiom team’s pockets.” (Більшість транзакційних комісій, сплачених користувачами Axiom, врешті-решт потрапляє до команди Axiom.)

Відновлення контролю над ціноутворенням комісій

Глибокий конфлікт інтересів між користувачами та застосунками — основне джерело сучасних проблем. Користувачі не знають, яка комісія є справедливою, а застосунки мають усі стимули приховувати цю інформацію.

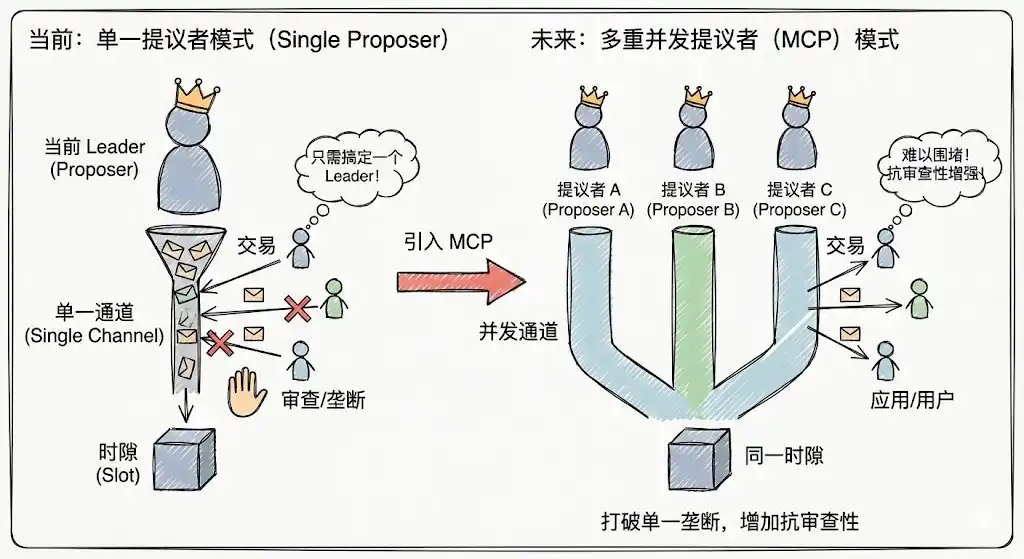

Щоб вирішити це, потрібно реформувати ринкову структуру. Очікуване впровадження Multiple Concurrent Proposers (MCP), Priority Ordering та динамічного базового механізму комісії у Solana — орієнтовно у 2026 році — може стати рішенням.

Multiple Concurrent Proposers (MCP)

Поточна модель одного пропозера у Solana вразлива до тимчасових монополій, коли застосунки можуть отримати контроль, впливаючи на поточного лідера. MCP впроваджує кількох пропозерів, які працюють паралельно для кожного слоту, суттєво підвищуючи вартість атак і монополій, посилюючи стійкість до цензури і ускладнюючи застосункам можливість контролювати користувачів через один вузол.

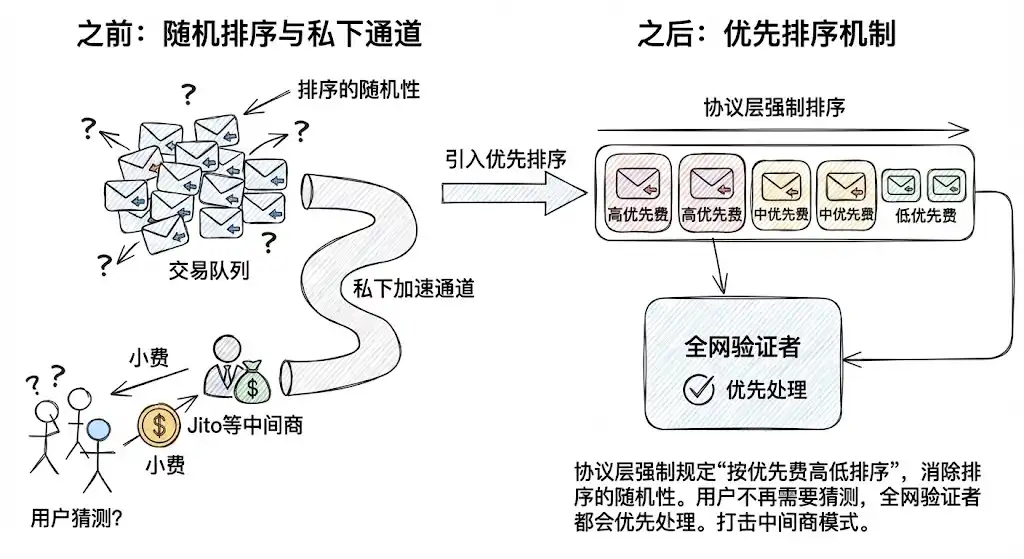

Priority Ordering

Завдяки протокольному сортуванню за пріоритетною комісією випадковість (jitter) у порядку транзакцій усувається. Це зменшує залежність користувачів від приватних прискорюючих каналів на кшталт Jito для гарантованого включення. Для стандартних транзакцій користувачам більше не потрібно вгадувати розмір “tip” — достатньо сплатити протоколу, і валідатори пріоритезують транзакції за детермінованими правилами.

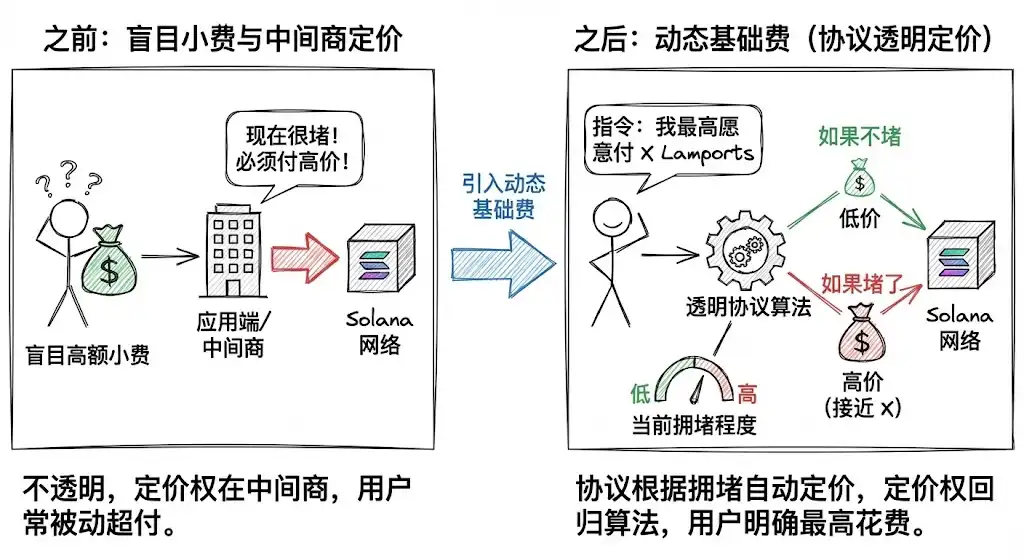

Динамічна базова комісія

Це найважливіша реформа. Solana працює над впровадженням моделі динамічної базової комісії, аналогічної Ethereum.

Користувачі більше не платитимуть “tips” навмання, а інструктуватимуть протокол: “Я готовий сплатити до X лампортів за включення цієї транзакції.”

Протокол автоматично встановлюватиме комісію залежно від реального завантаження мережі. Якщо мережа не перевантажена — стягується низька комісія; якщо перевантажена — комісія зростає відповідно. Такий механізм передає контроль над ціноутворенням від застосунків та посередників до прозорого алгоритму протоколу.

Memecoins спричинили стрімке зростання Solana, але залишили культуру спекулятивного прибутку. Щоб Solana реалізувала ідею ICM, потрібно не допустити неконтрольованої змови застосунків, які контролюють користувацький трафік, і протоколів, що контролюють інфраструктуру.

Як кажуть, “Clean house before inviting guests.” (Наведи лад у себе, перш ніж запрошувати гостей.) Лише оновивши технічну архітектуру, ліквідувавши ренту та побудувавши чесну, прозору ринкову структуру з пріоритетом користувача, Solana зможе конкурувати та інтегруватися у традиційну фінансову систему.

Заява:

- Ця стаття повторно опублікована з [BlockBeats], авторське право належить оригінальному автору [SpecialistXBT]. З питань повторної публікації звертайтеся до команди Gate Learn для оперативного вирішення відповідно до чинних процедур.

- Відмова від відповідальності: Думки та погляди, висловлені у статті, належать виключно автору й не є інвестиційною порадою.

- Інші мовні версії перекладені командою Gate Learn. Якщо не зазначено Gate, перекладені статті не можна копіювати, поширювати чи плагіатити.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?